«ПриватБанк – Ferrari с прицепом токсических отходов». «Черный ящик» банка-банкрота

«ПриватБанк – Ferrari с прицепом токсических отходов». «Черный ящик» банка-банкрота

Сегодня он рассказал свою правду о том, как предыдущие владельцы и менеджмент построили крупнейшую финансовую пирамиду для вывода десятков миллиардов гривен на фирмы-пустышки. FinClub выбрал самые интересные цитаты из его откровений.

«Часто в СМИ пишут, что глава правления ПриватБанка не хочет заниматься токсическим портфелем. Откровенно говоря, не хочу, но должен. Занимаюсь, и скажу вам, к сожалению, больше 70% моего времени занимают проблемы, связанные с «банком до 19 декабря 2016 года».

Этими словам он закончил историю о том, как выводились деньги из банка.

«ПриватБанк – самая современная Ferrari с прицепом токсических отходов»

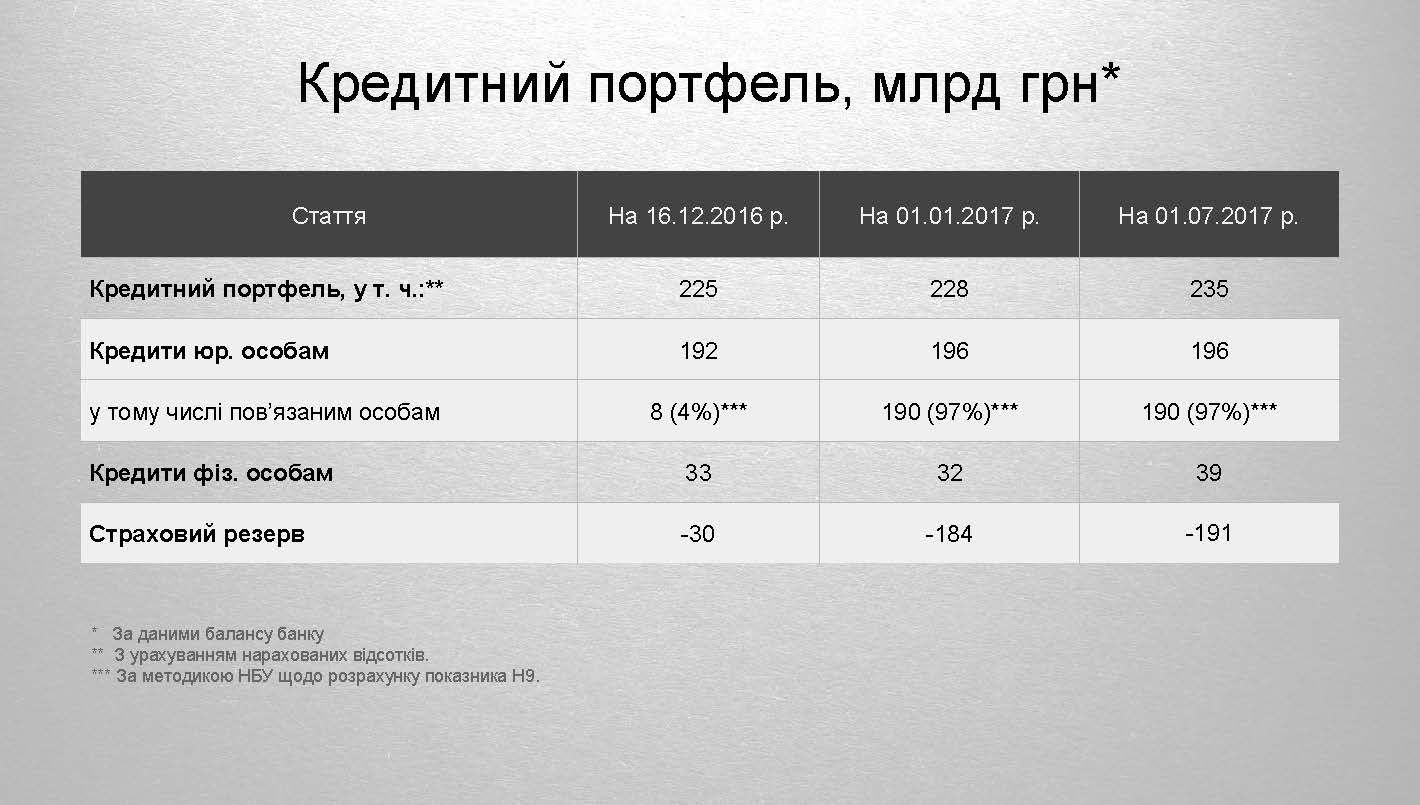

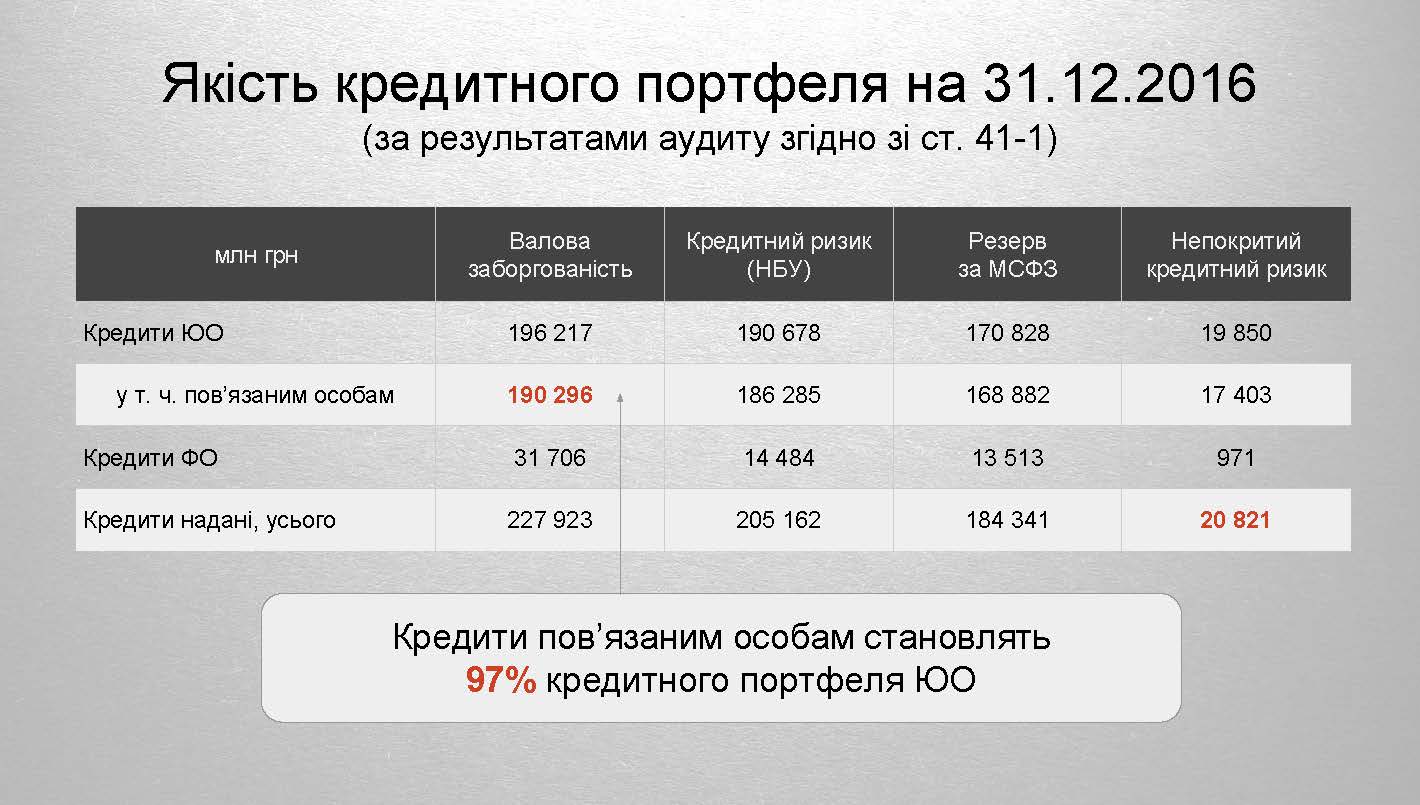

С момента национализации и до 1 июля 2017 года портфель кредитов юридическим лицам почти не менялся (192-196 млрд грн). Но если прежний менеджмент банка, возглавляемый Александром Дубилетом, «на 16 декабря 2016-го оценивал портфель связанных лиц в 8 млрд грн, или 4%», то новый менеджмент увидел 97% кредитов инсайдерам. «После прихода нового менеджмента мы внимательно изучили ситуацию со связанными лицами и убедились в том, что таких займов 190 млрд грн, то есть 97% от всего портфеля, как и говорила на своем первом брифинге глава Нацбанка, у связанных лиц. Он таким и остался по настоящее время», – заявил Александр Шлапак. В резервы направлено 154 млрд грн, на эти цели необходимо потратить еще 7 млрд грн.

Казус 10 млрд грн кредитов связанных лиц по отчету МСФО Александр Шлапак объяснил так: «Аудитор оценивает портфель по международным стандартам бухгалтерской отчетности. Они не предусматривают тех реалий, которые могут быть осуществлены в нашем государстве. Западный банкир не может, пребывая в здравом уме, выдать кредит на сотни миллионов долларов фирме «Рога и Копыта», у которой нет ни залогов, ни оборотов, с грубейшими нарушениями законодательства. В украинских реалиях ситуация другая. Поэтому наше законодательство дало свою трактовку связанных лиц. И если вы выдаете заем структуре с непрозрачной структурой собственности, не на рыночных условиях, без обеспечения, то все это кредиты, которые выдаются связанным лицам».

Что в токсическом портфеле

Кредиты на 198,4 млрд грн (плюс проценты) были выданы 223 связанным лицам.

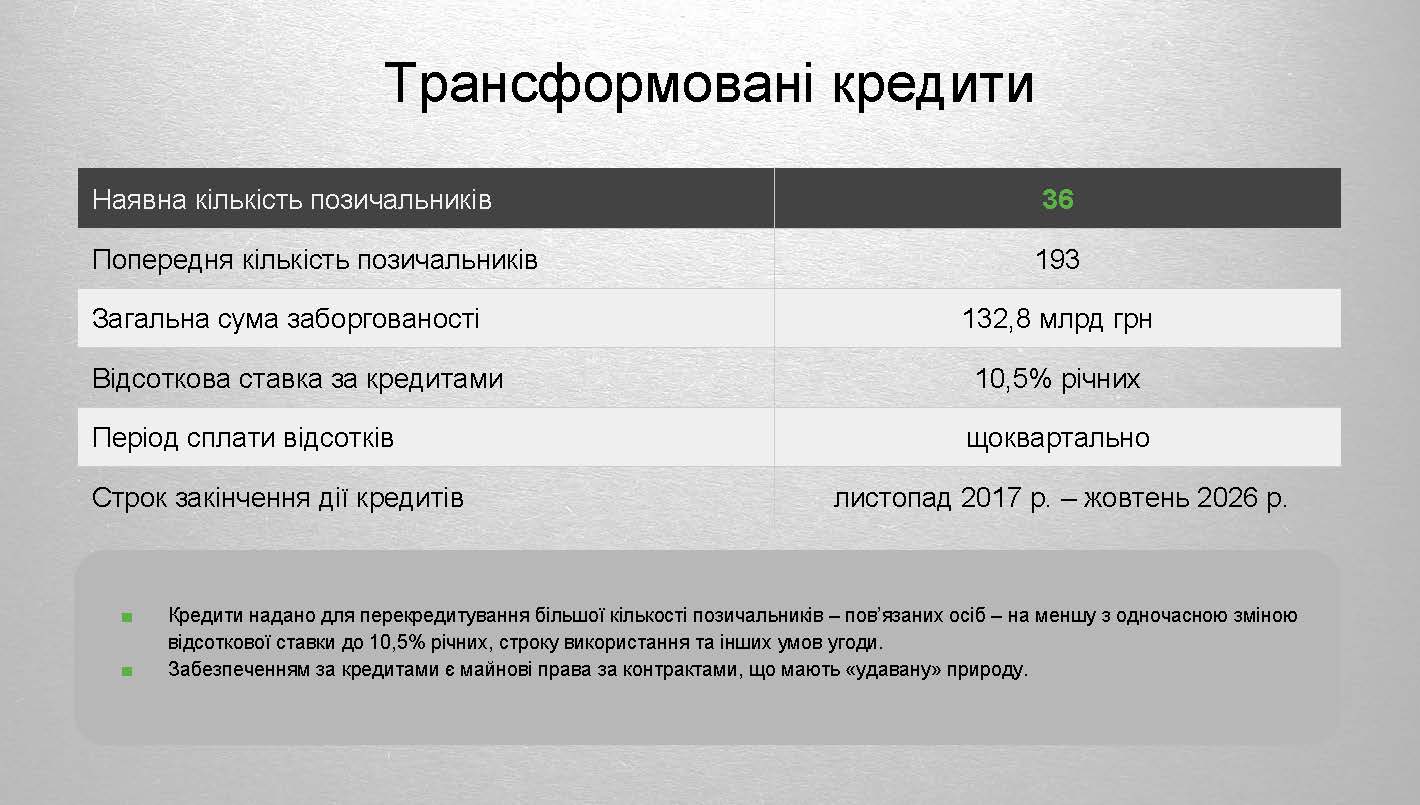

Трансформированные кредиты

Значительную часть – 132,8 млрд грн – ПриватБанку должны 36 компаний по «трансформированным кредитам». «Большая часть заемщиков являются новосозданными компаниями с негативным финансовым состоянием. Во время выдачи этих кредитов были допущены грубые нарушения законодательства и внутренних регламентных документов самого банка. Весь этот портфель обслуживается чрезвычайно неудовлетворительно, и динамика ухудшается. Все эти займы выданы не на рыночных условиях. Мы не имеем обеспечения по большинству этих кредитов. И последнее: с банка практически выведены на сегодняшний день обороты операционных компаний, которые реально обслуживали средства бывших акционеров», – перечислил Александр Шлапак.

Этот процесс в банке называют не «реструктуризацией», а «трансформацией», после которой ухудшилось обслуживание обязательств бывших акционеров.

Сумма процентов, которые платятся по портфелю инсайдеров, сокращается каждый месяц – с 556 млн грн в январе до 228 млн грн в мае. Просроченная задолженность по процентам уже достигла 7,1 млрд грн, и именно из-за отказа связанных лиц платить даже проценты растет сумма их долга.

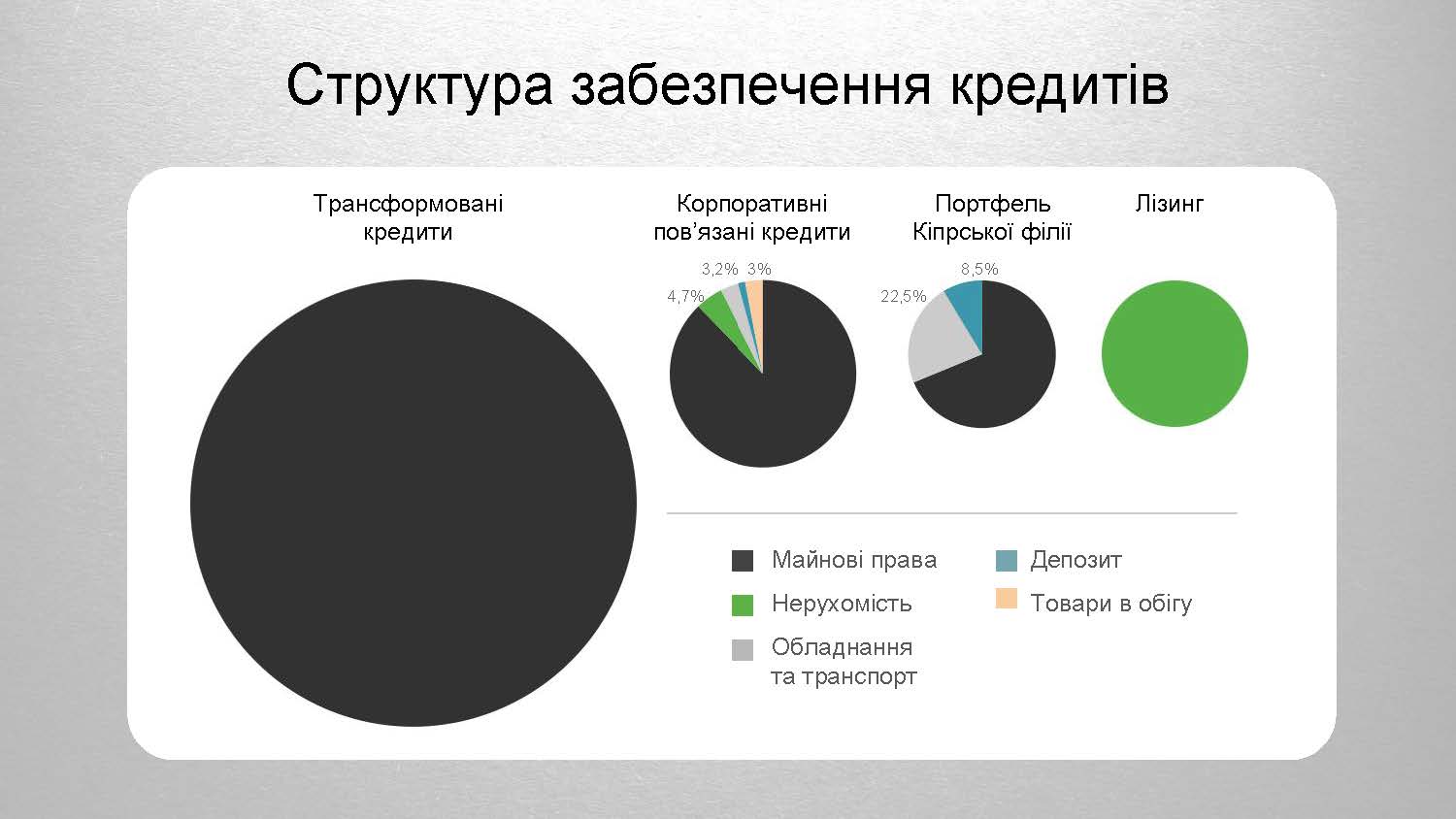

Весь портфель трансформированных кредитов не имеет «твердых» залогов – займы на 132 млрд грн на 100% обеспечены лишь имущественными правами на товар. «Это воздух! Такое же обеспечение в корпоративном секторе. Немного лучше обеспечение в кипрском филиале банка. И лишь лизинговый портфель обеспечен недвижимостью», – сказал Александр Шлапак.

«Это вершина финансовой пирамиды ПриватБанка, и он (портфель. – FinClub) вобрал в себя весь опыт того, как строилась такая пирамида в Привате», – сказал Александр Шлапак, описывая то, как в октябре – ноябре 2016 года бывшее руководство ПриватБанка выдавало кредиты 36 компаниям на 132,8 млрд грн, которые погасили задолженность других 193 заемщиков.

Кредиты выдавались компаниям, созданным в 2016-м. «4 млрд грн выдано «компании Д», которая была зарегистрирована в июле 2016 года одним физлицом, с доходом в 7,7 тыс. грн за ее трехмесячную деятельность до момента получения кредита, – привел пример Александр Шлапак. – Кредит 4,6 млрд грн выдан «компании Б», зарегистрированной в феврале 2016 года, финансовое состояние ее уже тогда оценивалось как VI класс, а это первичный признак дефолта компании».

Ставки кредитования занижались: «Компании получали по несколько миллиардов гривен под 10,5%, тогда как кредитным комитетом банка ставка была утверждена в размере 34% годовых. В соответствии с Хозяйственным кодексом и законом «О банках и банковской деятельности», банк не имеет права выдавать кредиты дешевле, чем сам привлекает ресурсы. Но в октябре – ноябре банк привлекал кредиты рефинансирования НБУ под 22%, гривневые депозиты физлиц – под 19%, гривневые депозиты юрлиц – 14,2%. Заемщики не проверялись на связанность, а финансовое состояние большинства из них искусственно завышалось».

Это все происходило по прямому указанию правления банка. «При выдаче кредитов нарушались как нормативные акты НБУ, так и внутренние документы банка. Все 36 кредитов были подписаны главой правления с превышением полномочий, которые предоставлялись ему соответствующими документами банка. В НБУ передавались недостоверные данные по размеру необходимого резерва и величине непокрытого кредитного риска, и, соответственно, искажалась реальная величина регулятивного капитала банка. В качестве товаров, имущественными правами на которые были обеспечены эти кредиты, выступали, например, бензин, которого хватило бы на два года работы всей Украины. Компании, которые брали кредиты и собирались завозить топливо, не имели ни складов, ни соглашений на их хранение, ни соглашений на их закупку, НИЧЕГО», – сказал банкир. По его словам, эти кредиты были направлены не на операционную деятельность заемщиков, а на погашение тела и процентов 193 компаний.

От этой «реструктуризации» банк проиграл, поскольку из 193 компаний «больше половины имели реальные залоги и индексированную процентную ставку: кредиты выдавались в 2014-2015 годах, курс доллара был нестабильным, поэтому процентная ставка была 12-12,5%, но она привязывалась к курсу доллара». Когда же эти кредиты были погашены, «банк потерял право на реальные залоги по этим займам, и в один день, 23 ноября, кредитный комитет банка простил индексированную процентную ставку для ¾ заемщиков». «Потери банка – примерно 20 млрд грн», – сказал Шлапак.

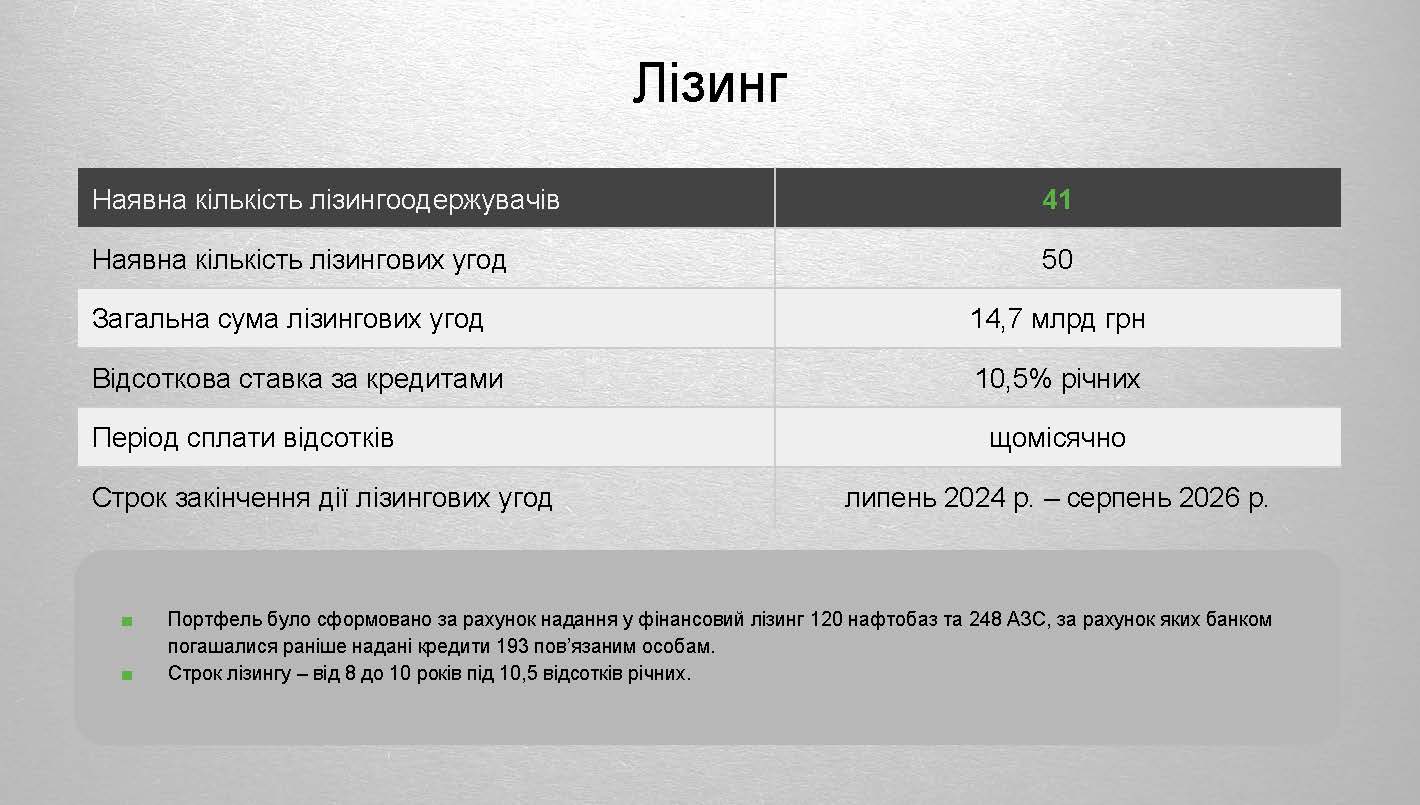

Даже этих 126,9 млрд грн было недостаточно, чтобы погасить займы 193 юрлиц. «Не хватало 15 млрд грн. И тогда банк принимает на баланс имущество на эту сумму. Этим имуществом оказались 248 АЗС и 120 нефтебаз. Когда мы внимательно изучили ситуацию, оказалось, что стоимость этих объектов существенно завышена», – отметил Александр Шлапак.

Лизинг

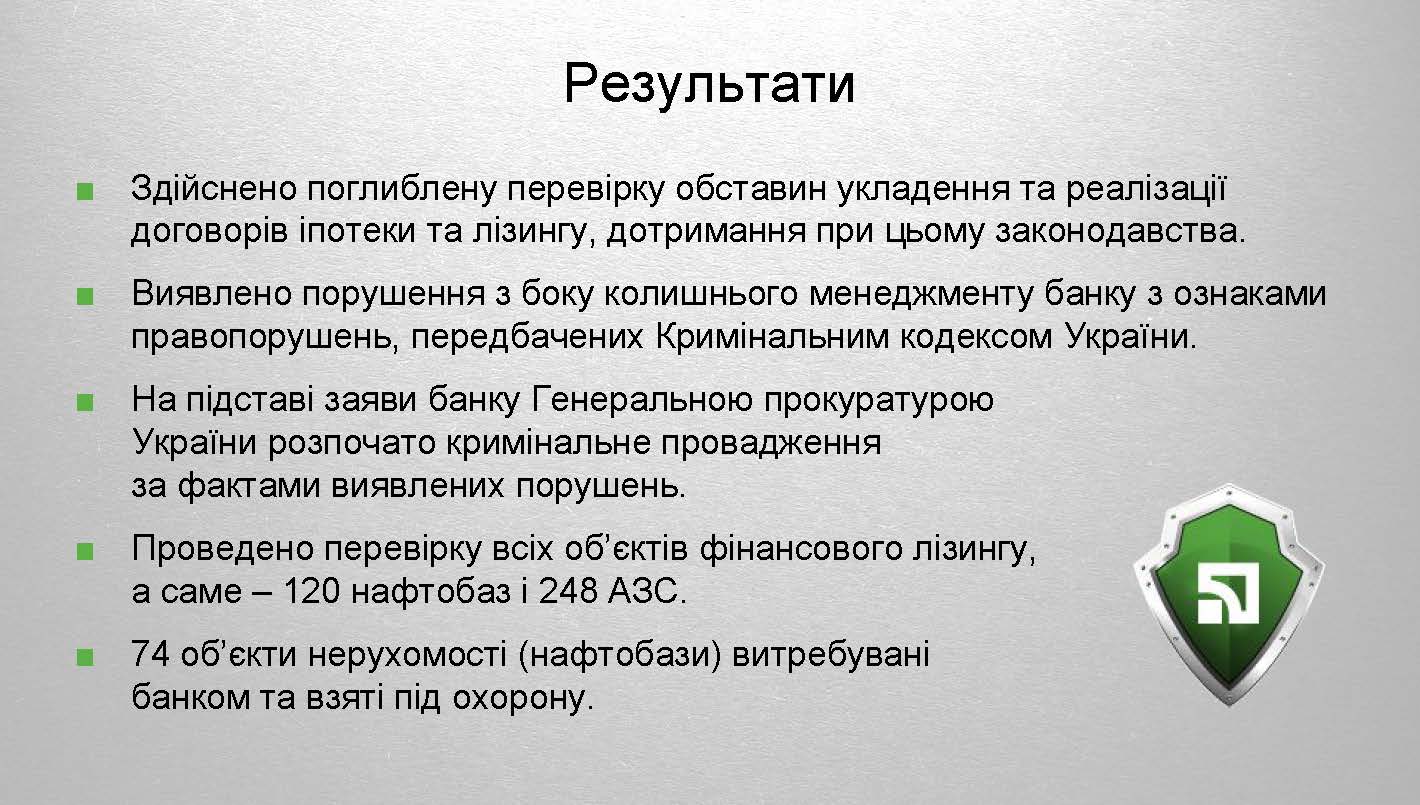

Эти нефтебазы и АЗС переданы в финансовый лизинг. Ставка снижена, привязка к валюте отменена. Расчетный класс по 2/3 лизингополучателей не ниже – 9-го класса, то есть дефолтного. Банк разрешил передачу имущества в субаренду, чем компании уже воспользовались. «Слава богу, часть портфеля в размере 6,6 млрд грн, который связан с АЗС, обслуживается. Значительно хуже ситуация с нефтебазами, поэтому мы вынуждены были 74 нефтебазы истребовать назад, поскольку заемщики прекратили рассчитываться по этим займам», – сказал он.

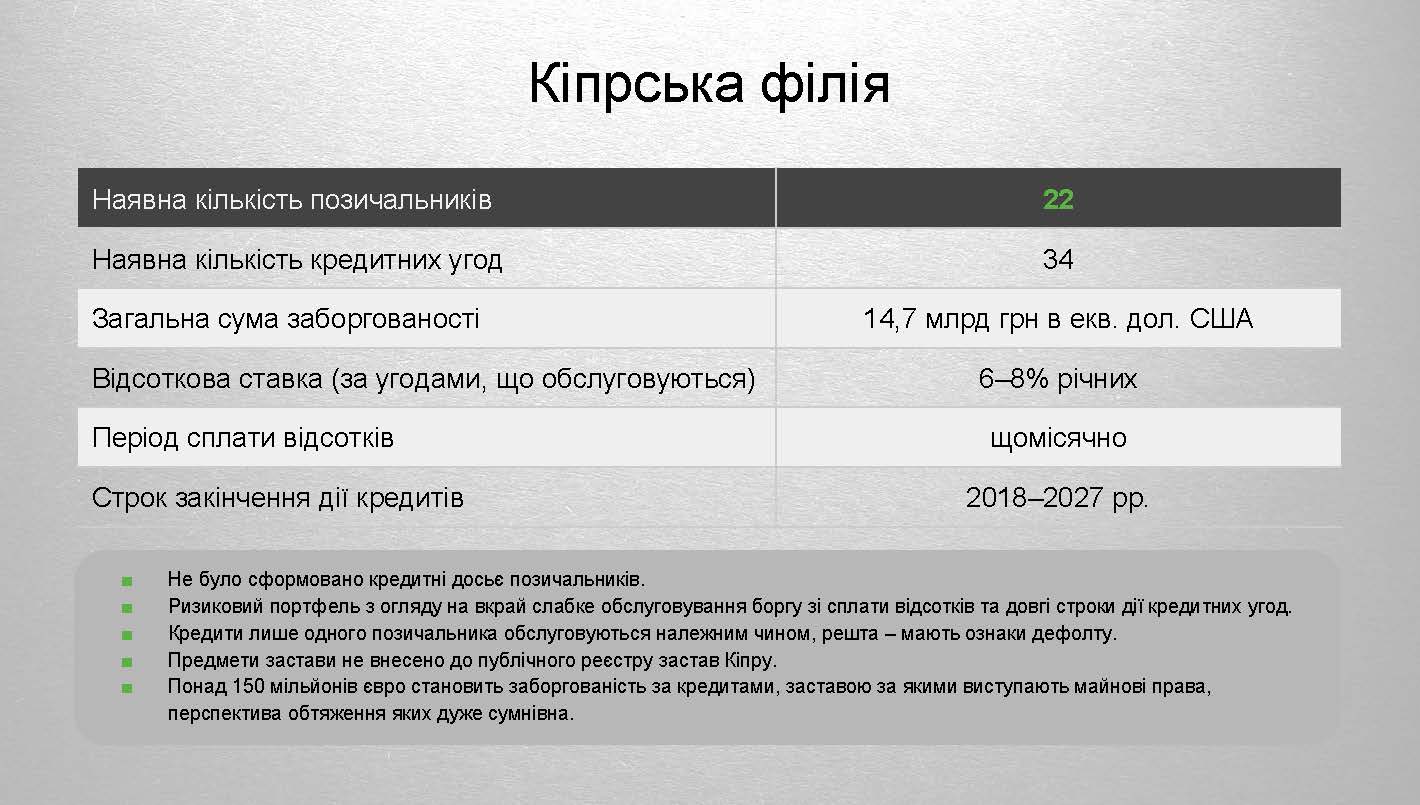

Кипрская история

«Обслуживает свои кредиты только один заемщик из 22. Остальные или находятся в полном дефолте и прекратили обслуживание, или имеют очень серьезные просрочки и находятся в шаге от дефолтного состояния. Ни один залог по этим займам не зарегистрирован по правилам кипрского законодательства. Поэтому мы обратились в кипрский суд и ведем работу по обеспечению залога, начали переговоры с собственниками залогов на Кипре, во Франции, Румынии и Грузии».

Информацией о ситуации в латвийском PrivatBank Александр Шлапак не располагает, поскольку Минфин Украины еще не вступил в права миноритарного акционера банка с долей в 46% акций: «И тогда мы получим доступ к финансовым отчетам банка, возможно, к участию в управлении банком».

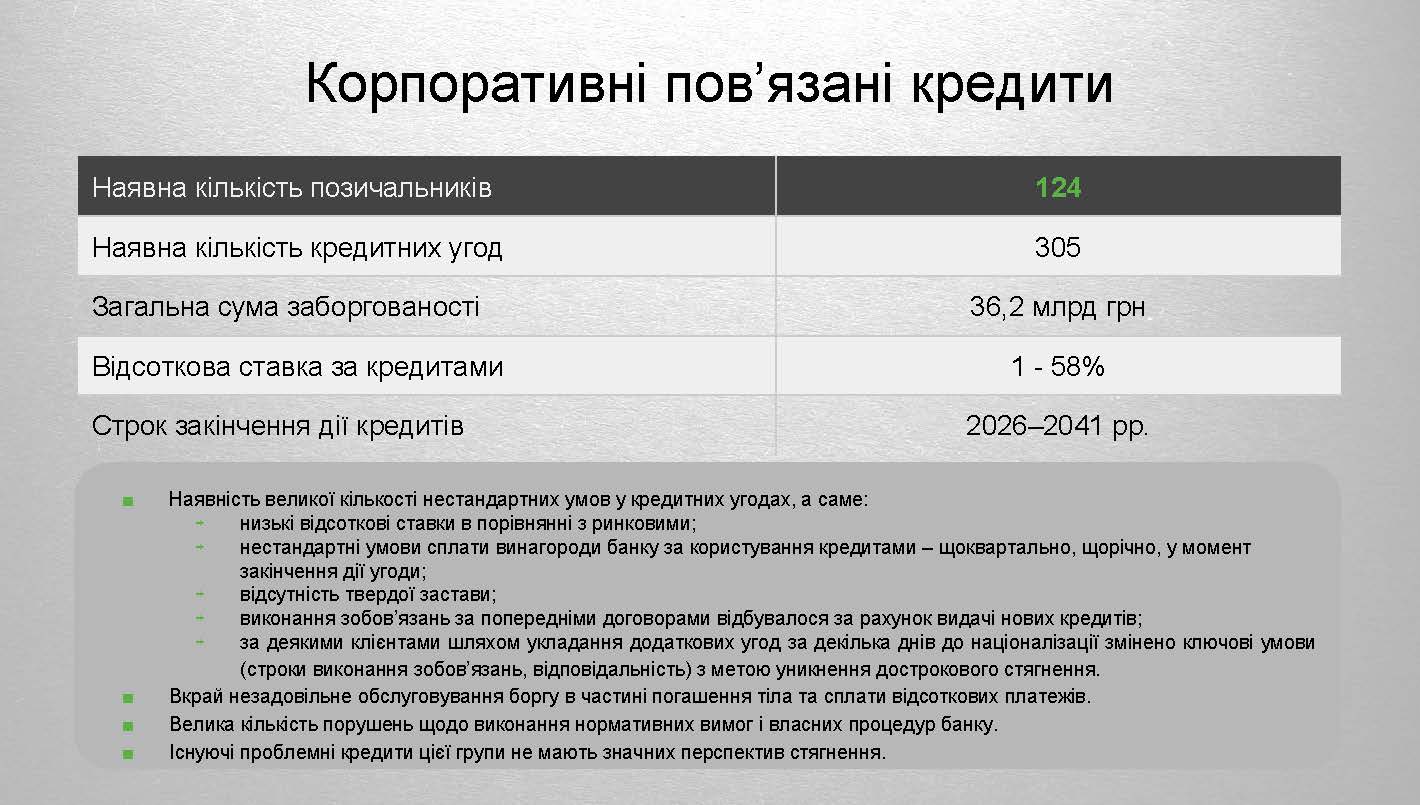

Корпоративные связанные кредиты

«Твердых залогов только 8% портфеля, все остальное – имущественные права. По одной из компаний, которая связана с бывшими акционерами банка, буквально за несколько дней до национализации ставка по кредиту снижается до 9%, снимается индексированная составляющая, срок кредитов забрасывается на 2041 год, и что меня вообще смутило – грейс-период по уплате процентов установлен до 2019 года. Мы ведем судебный спор с компанией, и в этом нам помогает ГПУ. Арестовано имущество компаний, которые должны ПриватБанку».

Почему у банка отрицательный капитал и он нуждается в капитале

«Аудитор детально проверил информацию и порекомендовал увеличить резервы еще на 11 млрд грн – до 184 млрд грн. Вынуждены мы были сделать это за счет капитала, поэтому формально капитал банка на 1 января был не позитивным, а негативным. Минус 882 млн грн».

Резерв по МСФО по кредитному портфелю на 31.12.2016 составил 184,3 млрд грн, тогда как кредитный риск, оцениваемый НБУ с начала 2017 года, на эту дату составил 205,2 млрд грн.

«Нам необходимо покрыть кредитный риск на 20,8 млрд грн», - говорит Шлапак.

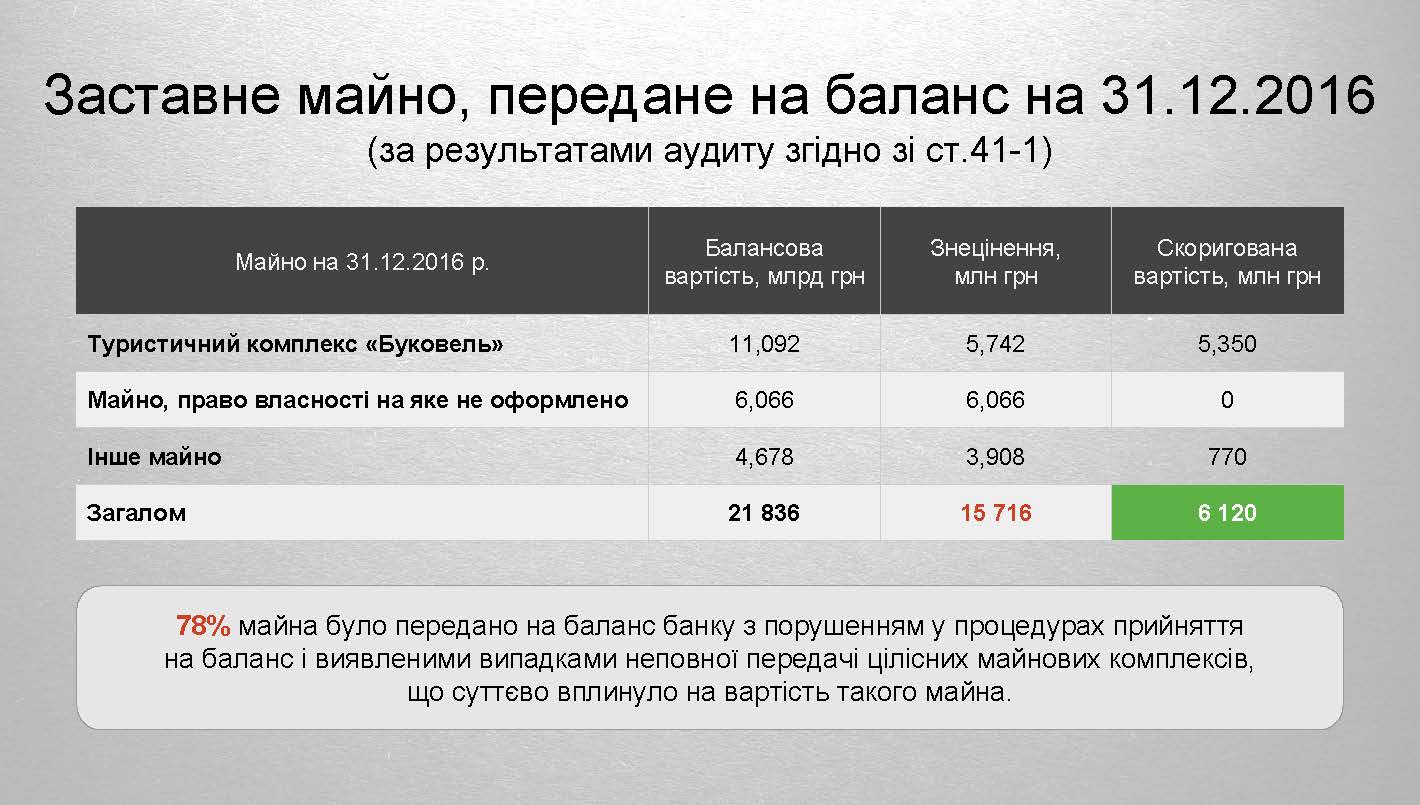

Плюс произошло обесценивание на 6,1 млрд грн залогов, принятых на баланс.

«Туристический комплекс «Буковель» предыдущим собственником был принят на баланс по цене больше 11 млрд грн. Сейчас международная оценочная компания Colliers оценила его в 5,7 млрд грн. Таким образом нам придется 5,3 млрд грн списать с капитала как прямые убытки. В итоге мы выходим еще на 6,1 млрд грн, которые нам придется доформировать из-за обесценивания активов, переданных на баланс банка». Комплекс «Буковель» будет отдан в аренду.

Из 38,6 млрд грн докапитализации 22,5 млрд грн поступят в банк на этой неделе:

«Докапитализация банка убережет его от любых проблем в дальнейшем, поскольку полученные средства мы направим на формирование страховых резервов. 130 млрд грн средств – на счетах, а после докапитализации эта цифра будет около 170 млрд грн, при том что обязательств банка перед физическими и юридическими лицами – на 190 млрд грн. Такого покрытия нет ни в одном другом банке. Первый транш в 22,5 млрд грн мы ожидаем через несколько дней».

Остальные 16 млрд грн ожидаются в ноябре: «Ближе к концу осени, потому что к этому времени мы постараемся сами вернуть значительную часть денег или сформировать резервы за счет прибыли, чтобы максимально уменьшить сумму, которую государство собиралось нам предоставить». Уменьшить эту сумму возможно, ведь банк за счет своей работы сформировал больше 2 млрд грн новых резервов и покрыл 11 млрд грн кредитного риска.

Как ПриватБанк реагирует на мошенничество

«Каждый из кредитов и 36 компаний, и 193-х мы просмотрели на все критерии. Установлены системные нарушения со стороны прежнего менеджмента банка при выдаче кредитов и их обслуживании. Мы подготовили прошение в Генпрокуратуру. ГПУ открыла уголовные дела по статье 218.1 – доведение банка до неплатежеспособности», – сказал Александр Шлапак.

Материалы по лизинговому портфелю также переданы в ГПУ.

Заявления в ГПУ передаются «по факту», а не против конкретных лиц:

«Уже дело ГПУ выяснить, чьи подписи там стоят и почему. Подписи стоят всего бывшего правления ПриватБанка, начиная с экс-главы правления Александра Дубилета и всех его коллег по правлению».

«По каждому кредиту, по каждому клиенту у нас есть своя тактика действий. Где работу ведем с судами, где с исполнительной службой, где с ГПУ, но ни один кредит не оставлен просто так. Мы проводим большое количество служебных расследований. Сейчас открыто девять уголовных дел, и эта работа будет продолжаться».

Переговоры с экс-акционерами при посредничестве Rothschild, EY и FinPoint продолжаются. В меморандуме с МВФ и декабрьском письме акционеров указывается дата 1 июля. К этой дате был бы готов финальный отчет о переговорах, если бы с переговорщиками заключили 11-недельный контракт в апреле. Но подписание затянулось на месяц – до 24 мая, поэтому переговоры с Игорем Коломойским, по информации FinClub, будут длиться до 4 августа. «С нами также работает ряд консультантов, которые взяли на себя миссию переговоров с бывшими акционерами, чтобы выйти на какие-то договоренности о возврате денег нашему банку», – сказал Александр Шлапак.

Перспективы уголовных дел он не комментирует: «Как говорил Виктор Андреевич Ющенко: «каждый должен отвечать за свою кафедру». Мы свою работу сделали. Чья там ответственность и какая ее степень, должны решать правоохранительные органы, а потом, даст бог, и суды».

Может быть любой исход конфликта: «Правительство, как собственник банка, должно изучить все, чего мы достигли, заслушать отчет Rothschild, возможно, пригласить бывших акционеров, поскольку в недавно опубликованном письме вы видели, что бывшие акционеры свои обязательства давали главе правительства, обсудить эти вопросы и дальше принимать решение, есть ли у нас перспективы решения этой проблемы в досудебном и довоенном порядке или нет».

Почему уходит Шлапак

Когда 26 июня стало известно, что Александр Шлапак подал в отставку, то пресс-служба набсовета банка сообщила, что он «выполнил в полной мере поставленные задачи по стабилизации ситуации в банке и проведению аудита финансового состояния ПриватБанка и в ближайшее время планирует завершить антикризисную каденцию». Сегодня он сообщил, что 20 июля набсовет должен уволить его, но отказался сообщить причины ухода. Становиться главой НБУ он не хочет, хотя президент ему и не предлагал. «Выхожу на пенсию», – сказал он.

По информации FinClub, Александр Шлапак стал главой ПриватБанка как компромиссная кандидатура: он был предложен экс-главой ПриватБанка Александром Дубилетом, и его кандидатура была одобрена и старыми собственниками банка, и новым – Минфином. Но нормального сотрудничества с министром финансов Александром Данилюком и набсоветом ПриватБанка, в который вошло много иностранцев, все же не получилось. Хотя публично все стороны довольны друг другом: Шлапак хвалил набсовет, а набсовет – Шлапака.

Ни гарантий, ни задач от экс-владельцев Александр Шлапак не получал:

«Я не общался с бывшими акционерами, поскольку отвечаю за свою кафедру. Я думаю, что мое общение с господином Коломойским могло бы свестись к тому, что: «Господин глава правления, если вы не знаете, что надо делать с плохими портфелями, то почитайте украинское законодательство». Что мы и делаем сегодня – работаем в рамках украинского законодательства. Мне господин Коломойский не давал никаких обещаний. Я думаю, что те, кто о чем-то договаривался, должны сейчас сидеть и анализировать ситуацию, до которой мы дошли, и принимать решение, что делать дальше. Я за мирное урегулирование при любых обстоятельствах, поскольку в любом военном сценарии будет страдать банк, и я это знаю. Я за то, чтобы использовались все инструменты – Rothschild, AlixPartners, ГПУ – для урегулирования ситуации по этим кредитам. Мы тесно работаем с силовиками, предоставляем им объемную информацию, разъяснения, тесно сотрудничаем с нашими консультантами (Rothschild. – FinClub)».

Реакция экс-менеджмента оказалась мгновенной.

Бывший первый заместитель главы правления ПриватБанка Владимир Яценко обвинил Александра Шлапака во лжи:

«Врет мерзавец: выдача этих кредитов была согласована с НБУ и МВФ и называлось все это трансформацией кредитного портфеля. Единственной причиной такой трансформации было нежелание Гонтаревой и Рожковой признавать договоры залога, подчиненные английскому праву, что для ПриватБанка по большим кредитам было стандартной практикой (в украинских судах по большим кредитам можно судиться вечно). Будем надеяться, что НАБУ выяснит, какими мотивами руководствовались эти чиновники и от кого они получили задание забрать ПриватБанк».

—

Вячеслав Садовничий, опубликовано в издании FinClub

Смотреть все новости автора

Читайте по теме:

Курс биткоина побил рекорд Бинбанк близок к своей кончине Минц и Авдеев на шее у ВТБ НБУ потерял поручительство Дмитрия Фирташа по долгам банка “Надра” В «зоне риска» осталось 13 украинских банков Бинбанк больше не "банкует" Яков Смолий. Новый рулевой НБУ, миллионер и «мощный старик». ЧАСТЬ 2 Гуцериеву срочно нужны деньги Кризис закончился: Ахметов снова «в плюсе» Скандальный девелопер Андрей Биржин пытается отмыть свою репутациюРаспечатать