Семь основных схем отмывания денег в Украине по версии Нацбанка

Семь основных схем отмывания денег в Украине по версии Нацбанка

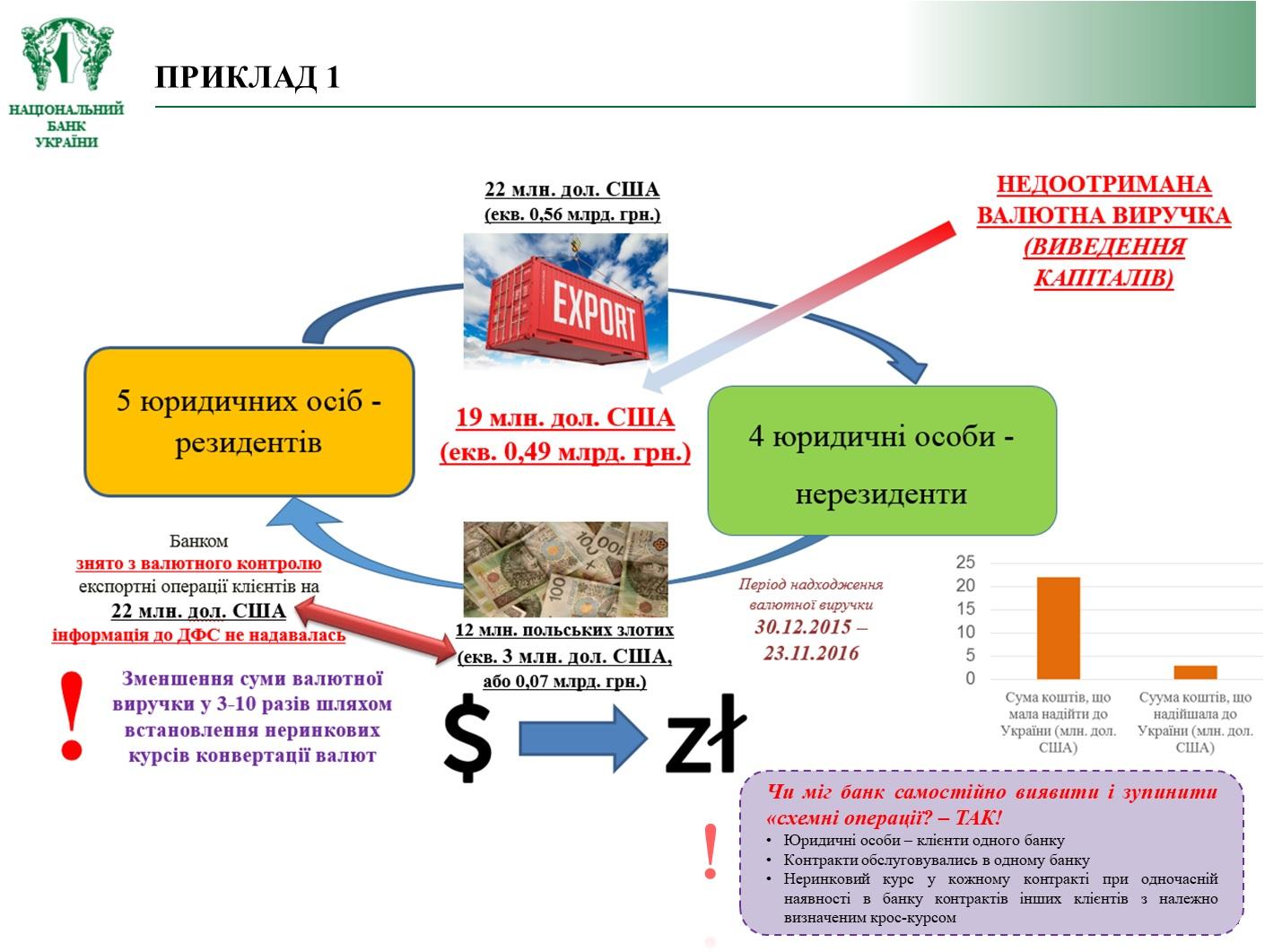

Схема № 1 – «Выведение капитала»

Пять украинских юрлиц продают товар на экспорт четырем иностранным юрлицам. Условия внешнеэкономического контракта предусматривают расчеты через банк за поставку товара в долларах – $22 млн. Один из клиентов вносит изменения в контракт: валютой расчета вместо доллара США становится польский злотый. Прописанный курс ниже рыночного в 3-10 раз. Из-за нерыночного курса вместо $22 млн в Украину поступает 12 млн польских злотых, или $3 млн.

«Недополученная выручка составила $19 млн. Схема позволила вывести деньги из Украины, что в свою очередь имело влияние на спрос/предложение валюты и курс. Все контракты передавались в банк. Банк их видел, фиксировал нерыночные курсы и проводил операции. Фактически он снял операции с валютного контроля, не предоставляя информацию в ГФС», – рассказал Игорь Береза.

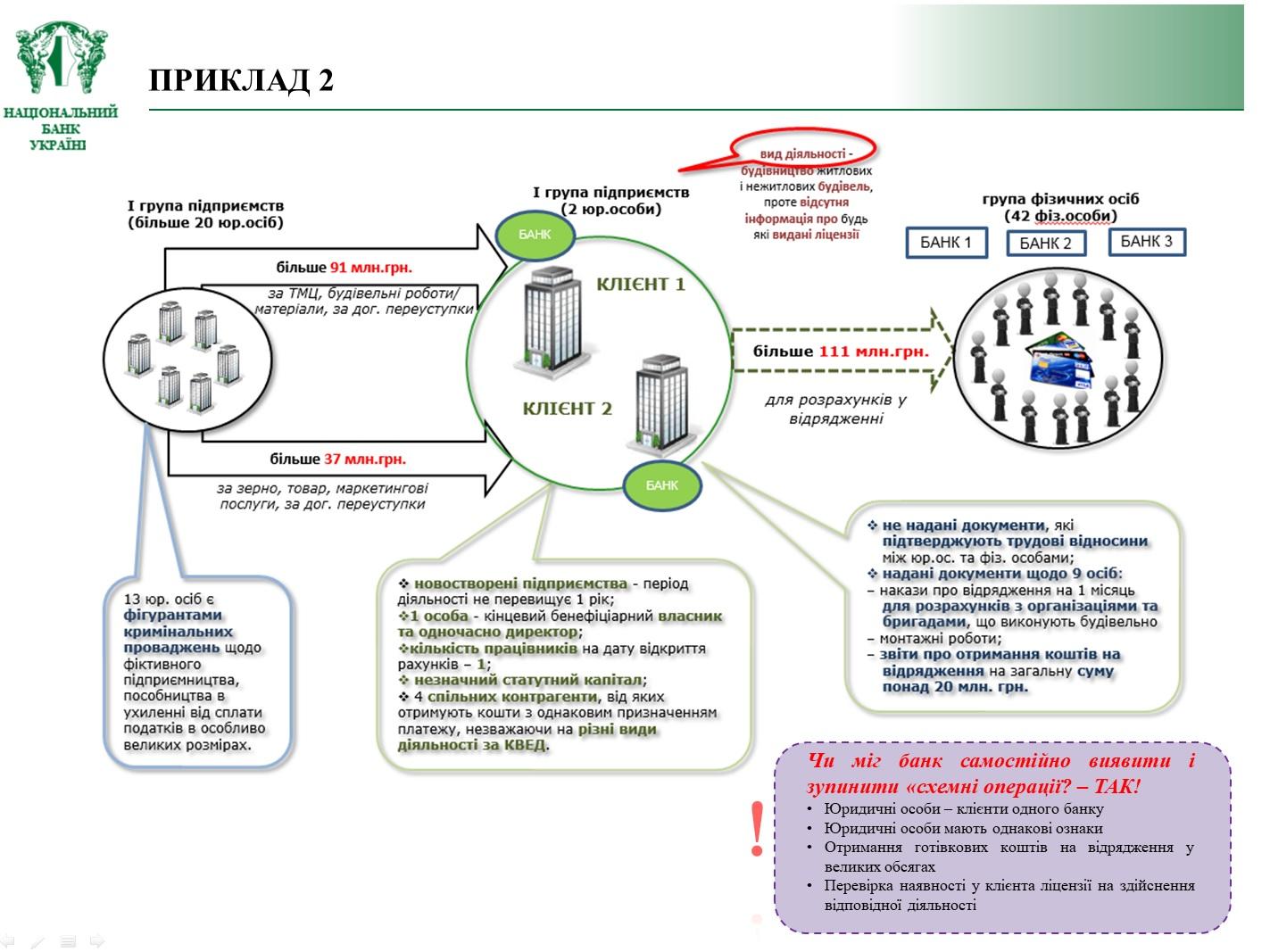

Схема № 2 – «Обнал»

Группа из 42 физлиц сняла с платежных карт 111 млн грн для расчетов в командировке: каждый по 2,6 млн грн. Изначально эти 111 млн грн поступили на счета двух фирм как оплата за зерно, строительные работы, маркетинговые услуги. Эти фирмы в то же время не имели лицензии на строительство, также у них не было трудовых отношений с этими физлицами (только 9 человек имели приказы о командировке).

Нацбанк считает, что банк должен был остановить эти схемные операции, поскольку наличные снимались в особо крупных размерах, юрлица были его клиентами, и банк не проверил лицензии клиента на указанные операции. «Наличные операции являются законными. Но вопрос в том, что во многих случаях проводится схема, когда незаконная цель проведения наличных операций маскируется под законные возможности», – говорит Игорь Береза.

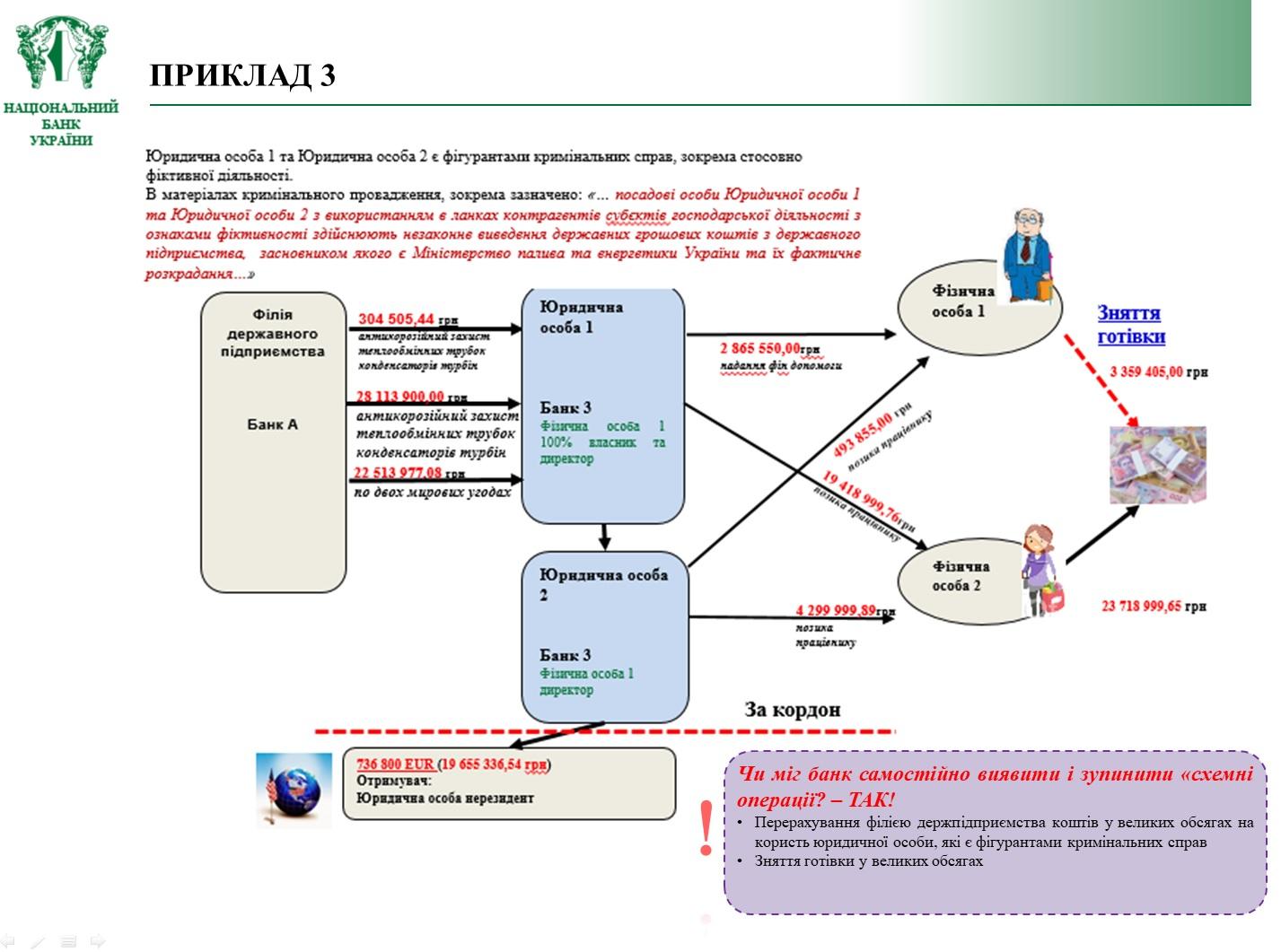

Схема № 3 – «Коррупционная»

Госпредприятие, учрежденное Минэнерго, провело тендер на закупку защиты теплообменных турбин за 51 млн грн. Часть этих средств пошла на закупку оборудования, а большая часть денег (27 млн грн) была обналичена директором и главным бухгалтером компаний как финансовая помощь и займы. Компании, которые участвовали в тендере, фигурируют в уголовных делах. Перевод филиалом госпредприятия средств в особо крупных размерах в пользу юрлиц, которые являются фигурантами уголовных дел, и обналичивание средств в особо крупных размерах являются теми признаками, которые должны были побудить банк остановить схемную операцию.

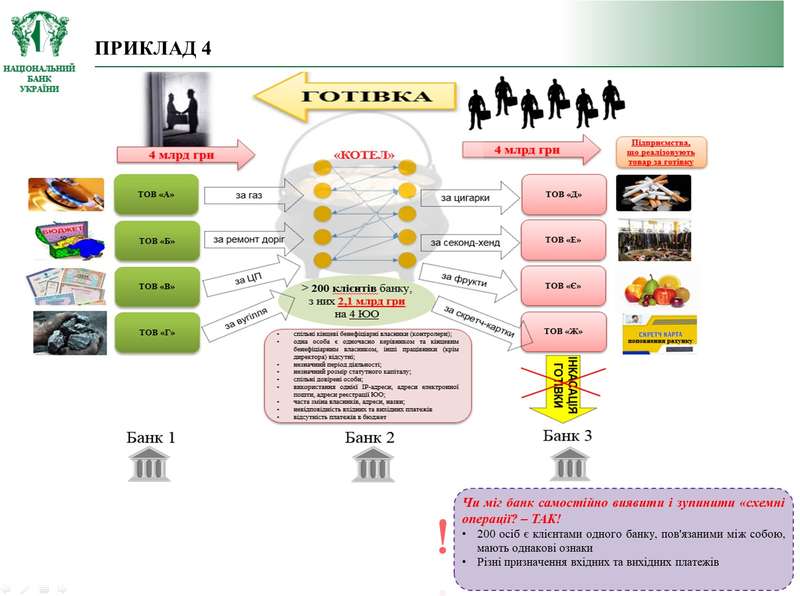

Схема № 4 – «Котел»

«Исторически так сложилось, что незаконные операции «обнала» проводились через банковскую систему. Поскольку сейчас Национальный банк уделяет большое внимание этому вопросу, то мы видим улучшение контроля как на уровне банковской системы, так и реакции компаний, которые злоупотребляют этим и пытаются сейчас не инкассировать наличные», – рассказал Игорь Береза.

Но потребность экономики в кэше все еще огромная. В схеме участвуют компании, продающие товары и услуги за наличные, а также компании, которые работают по безналу, но им нужны наличные. В одном из банков в таком «котле» работали более 200 компаний. Компании, которые продавали свою наличную выручку вместо процедуры классической инкассации, получали 4 млрд грн в безналичной форме якобы за продажу сигарет, фруктов или секонд-хенда. Тогда как компании-покупатели по факту получали не купленные сигареты, а кэш на идентичную сумму. К банку была применена санкция Нацбанка за вовлечение в обслуживание фиктивных компаний.

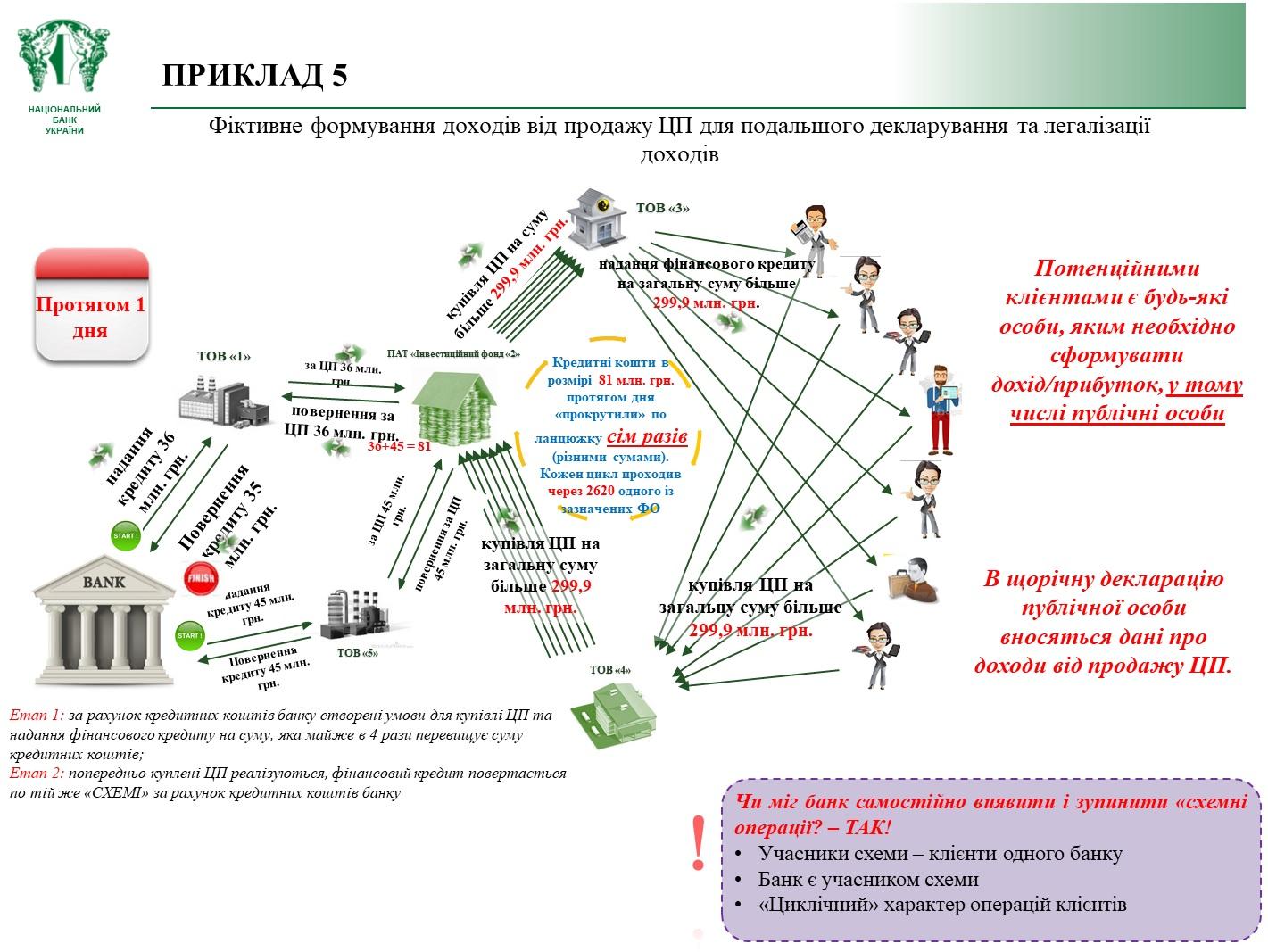

Схема № 5 – «Фиктивные доходы»

В Украине действует электронное декларирование доходов ряда категорий лиц, и часто требуется информация об источнике происхождения денег. Чтобы «нарисовать» фиктивный доход физлицу, нанимаются профессиональные посредники. Суть схемы. Банк предоставляет кредиты компаниям, которые покупают ценные бумаги у других компаний. Они потом предоставляют финансовую помощь физлицам, которые также покупают ценные бумаги.

После продажи ценных бумаг физлица имеют возможность задекларировать доход от продажи ценных бумаг. Эти операции прогонялись по кругу: в течение суток за 81 млн грн были куплены ценные бумаги на 300 млн грн, поскольку такие операции прогонялись семь раз. «Эти доходы потом фигурировали в декларациях отдельных физлиц. Клиентами были публичные деятели», – сообщили в Нацбанке.

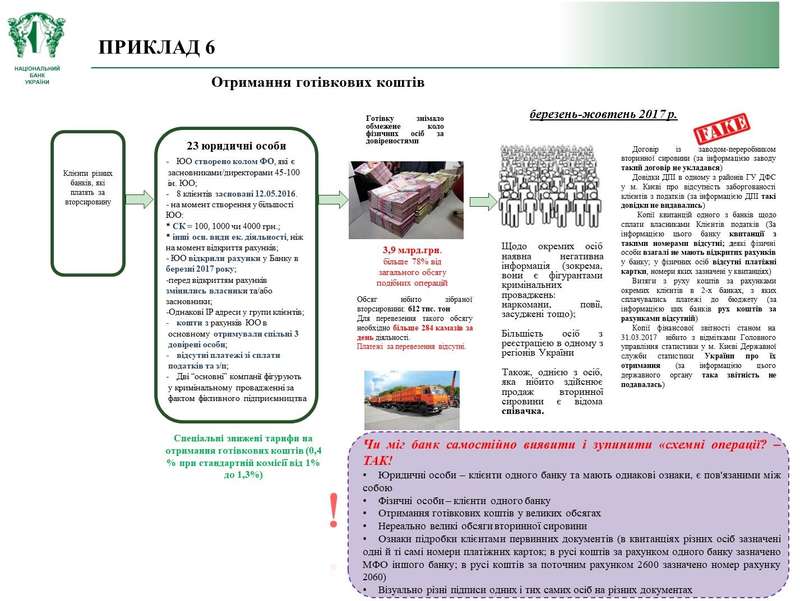

Схема № 6 – «Получение наличных»

Группа компаний через банк оплачивали сбор вторичного сырья для дальнейшей переработки. Якобы они купили 612 тыс. т. «Для перевозки такого объема сырья ежедневно понадобилось бы 284 КАМАЗа», – говорят в НБУ. Вторсырье «сдавало» ограниченное количество лиц, в том числе известные люди, и даже певица, которая якобы сдавала бутылки и макулатуру. По этой схеме банк выдал «на руки» 3,9 млрд грн. Нацбанк оштрафовал этот банк, а руководителя отстранил.

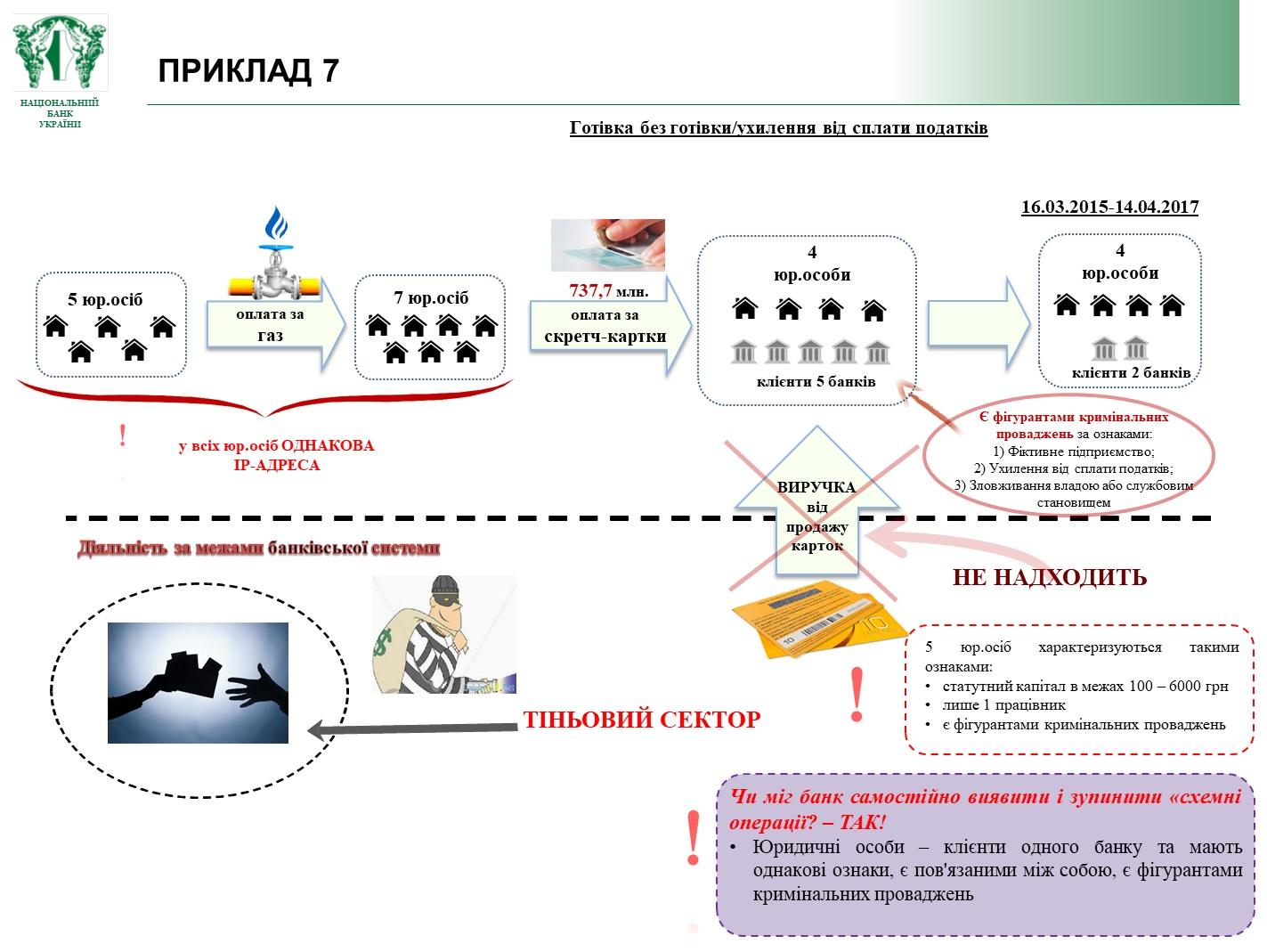

Схема № 7 – «Наличные без наличных»

Еще один пример конвертации безналичных средств в наличные без инкассации. Группа юрлиц по безналу оплатила поставку газа, а газовые компании накупили на 737,7 млн грн по безналу скретч-карт на пополнение мобильной связи. В реальности скретч-карты продавались физлицам за наличные, но кэш на их счет не поступал. Руководитель этого банка также был отстранен НБУ.

Благие намерения

Обнародование этих схем должно побудить банки ими не заниматься. «Думаю, что меры НБУ, связанные с публикацией этой информации, будут иметь чисто воспитательный эффект», – считает член Украинского общества финансовых аналитиков Виталий Шапран. «Открытие информации о нарушениях объясняет населению и бизнесу, какие банки склонны нарушать правила игры, подвергая остальных своих клиентов операционным рискам. С другой стороны, такая практика будет способствовать снижению количества нарушений в долгосрочной перспективе, так как репутация – ключевой актив в банковском бизнесе, и сейчас банки склонны защищать ее всеми силами», – говорит финансовый аналитик компании YouControl Роман Корнилюк.

Активность НБУ в этом направлении не случайна. С осени 2017 года НБУ усилил требования к обязательному финансовому мониторингу банками операций клиентов на сумму свыше 150 тыс. грн. В работе банков был внедрен риск-ориентированный подход. Если раньше банки на ежеквартальной основе находили рисковые финансовые операции и уведомляли о них Госфинмониторинг, то теперь они должны выявлять их «на постоянной основе» в режиме онлайн – еще до проведения операции. Проверка должна начинаться на этапе заполнения клиентом анкеты. Банки должны проверять источники происхождения подозрительных доходов клиентов.

Крупные штрафники

С введением риск-ориентированного подхода усилились меры влияния к банкам. Если по итогам 2016 года по финмониторингу было оштрафовано 28 банков на сумму 9,3 млн грн, то в 2017-м сумма штрафов выросла до 67,6 млн грн. Всего было оштрафовано 15 банков из 47 проверенных, то есть каждый третий. «С одной стороны, выросли штрафы, а с другой – у нас теперь нет необходимости отзывать лицензии, как это было 2015-2016 годах. Мы уже не видим такой рисковой деятельности в банковской системе. В тех банках, в которых мы забирали лицензии, 70-90% операций были схемными и носили оттенок отмывания средств. Сейчас же остались отдельные банки, которые объединяют бизнесовые операции с небизнесовыми. Причин несколько: либо это делается специально банками, либо по незнанию своего клиента», – объясняет Игорь Береза.

По его словам, многие банки, которые попали под штрафы, оказались не готовы бороться со «схемщиками», которые к ним пришли. «Большая сумма штрафов – это была реакция на вызов, когда отмывочные компании пошли в системные банки. Они оказались просто не готовы к этому. У них не было таких клиентов раньше, поскольку они были в меньших банках, но теперь они улучшают процедуры контроля, и мы видим положительные изменения», – говорит Игорь Береза.

В I квартале 2018 года Нацбанк уже оштрафовал пять банков из семи проверенных. При этом более активно НБУ начал применять такую меру, как отстранение руководителя банка без права занимать руководящие должности в банковской системе в течение 10 лет. «Есть несколько мер влияния к банкам. Одной из таких мер, которой мы активно пользуемся, является отстранение руководителя. Мы прибегаем к ней, когда принимается во внимание тот факт, что размер штрафа не угрожает тому объему схем, который мы выявляем.

Таким образом, мы даем сигнал рынку и создаем условия, чтобы руководство сознательно не шло на такие нарушения. Если руководители банков будут понимать, что за рисковую деятельность по финансовому мониторингу есть возможность отстранения с невозможностью занимать руководящие должности в течение 10 лет, то это хуже любого штрафа», – отметил Игорь Береза. Под эту санкцию попали глава ТАСкомбанка Екатерина Мелеш и глава банка «Украинский капитал» Александр Тихомиров.

Воспитательные меры

Финансовые эксперты поддерживают усиление требований Нацбанка по финмониторингу. «Регулятор использует упомянутый набор санкций, направленных на предупреждение повторения нарушений со стороны участников рынка, для утверждения серьезного отношения банков к требованиям НБУ в условиях новых правил игры», – подчеркивает Роман Корнилюк.

Он называет две причины ужесточения требований и санкций. «Во-первых, регулятор усиливает мониторинг к рисковым операциям банков, борется с отмыванием средств и финансированием терроризма, а также схемами вывода капитала в контексте глобальных трендов усиления контроля за финансовыми потоками, таких как AML, KYC, BEPS. Во-вторых, НБУ продолжает наверстывать упущенное за десятилетия более лояльного или формального подхода к финмониторингу, развивая новую систему контроля за нарушителями законодательства и усиливая институциональную способность», – перечисляет аналитик.

Виталий Шапран считает, что Нацбанку лучше показательно наказывать штрафами, чем сразу отзывать лицензию у банка. «Такие банки лучше не закрывать, а штрафовать, это будет куда выгоднее для бюджета и показательно для остальных банков», – говорит он.

Смотреть все новости автора

Читайте по теме:

На Ровенщине учителя побили старшеклассника Одного из руководителей Одесской таможни задержали за взяточничество Налоговика задержали при получении взятки в 250 тысяч Бывший начальник МУРа арестован по делу о взятке Первого замглавы Дальневосточной таможни задержали по делу о контрабанде В Чехии задержан бывший глава "Интеркоммерц банка" Чиновницу из налоговой инспекции задержали за вымогательство 22,5 тысяч Под Тулой убит экс-глава муниципального образования Приупское «Динамо» пожаловалось главе МВД на хищения в клубе Обман после взятки: детективы открыли дело на главу миграционной службы КиеваРаспечатать