Банки, которые лопнули

Банки, которые лопнули

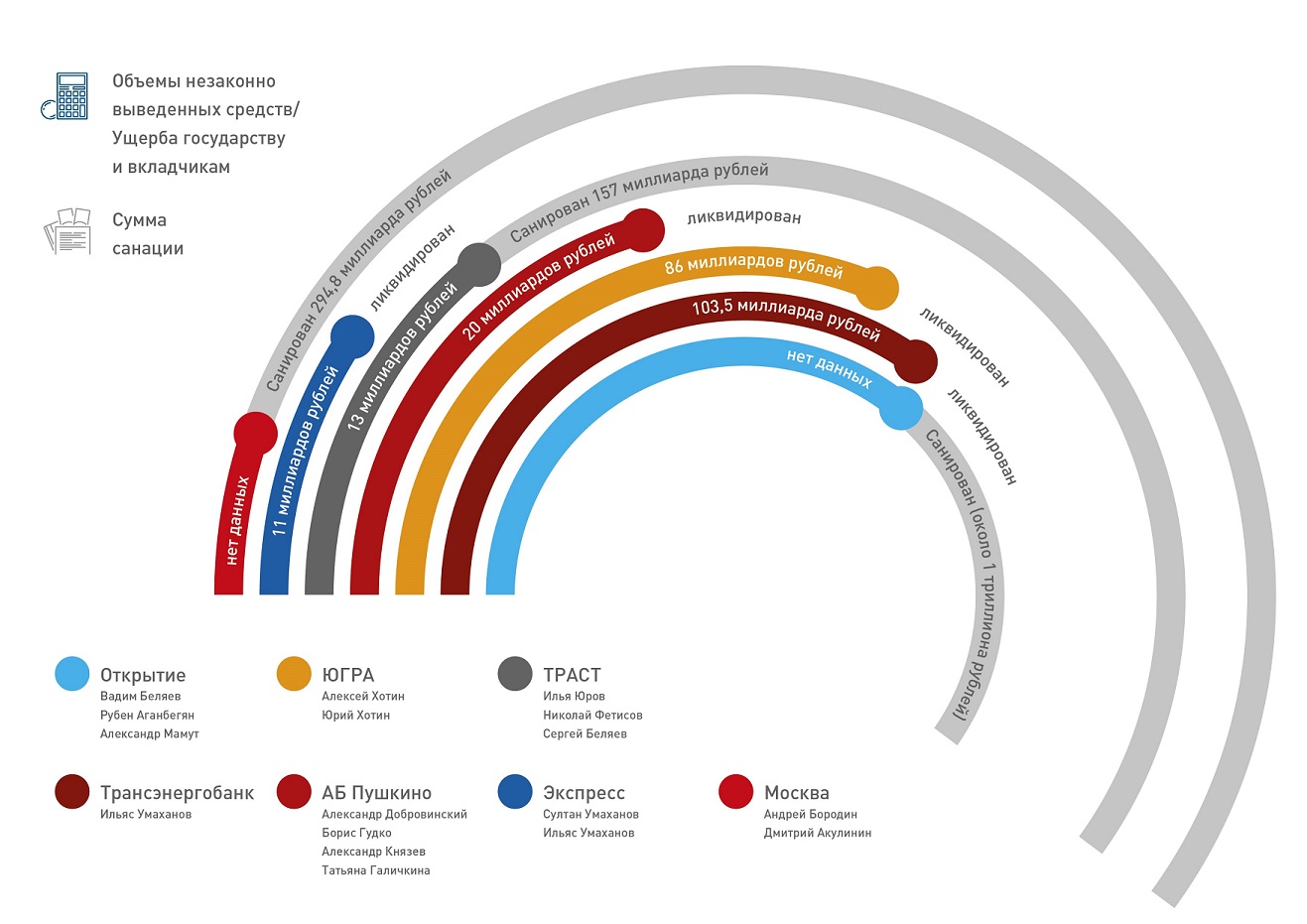

На прошлой неделе Генеральная прокуратура и временное руководство банка «Югра» сообщили, что «дыра» между активами и обязательствами банка составила более 86 млрд рублей. Отзыв лицензии у банка «Югра», который еще в прошлом году входил в топ-30 банков РФ, стал одним из крупнейших прецедентов в истории АСВ. В октябре суд рассмотрит иск владельцев банка к ЦБ РФ о законности отзыва лицензии. А совсем недавно было объявлено о проведении санации банка «Открытие». Как бы то ни было, эти случаи заставляют вспомнить крупнейшие банковские аферы в России за последнее десятилетие. Эксперты банковского сектора оценили самые значимые из них.

Сегодня ЦБ РФ ежегодно отзывает у банков от 40 до 100 лицензий. Причины отзыва могут быть разными, но если имеют место вопиющее нарушение законодательства, крупный ущерб государству и вкладчикам, махинации с денежными средствами, то такие дела быстро становятся достоянием общественности. Как видно по данным ЦБ, за 10 лет с российского рынка ушло порядка 400 банков. На текущий момент в России насчитывается немногим более 600 банков (623), хотя совсем недавно их число превышало 900.

По мнению экспертов, порядка 150 банков сегодня либо находятся в состоянии слияния с другими кредитными организациями, либо движутся к банкротству. На санации в данный момент находится и системообразующий банк «Открытие», управление которым осуществляет Михаил Задорнов из ВТБ и сумму санации которого эксперты оценивают почти в 1 трлн рублей.

Тихие банки – громкие аферы

Одной из крупнейших афер, о которых не так много писали, как ни странно, стало отмывание денег дагестанскими банками «Экспресс» и «Трансэнергобанк». Общая сумма средств, выведенных через эти банки, превышает 100 млрд рублей, а это гораздо больше, чем «дыра» по обязательствам у печально известной «Югры». Деятельность обоих банков связана с именем Ильяса Умаханова (второй человек в Совете Федерации после Валентины Матвиенко), а также его сына Мурада Умаханова и племянника – Султана Умаханова.

В отчетности обоих банков в 2013 году (перед ликвидацией) обнаружили невиданный рост вкладов, причем все вклады были близки к сумме, на которую действует страхование вкладчиков, – на тот момент 700 000 рублей. Некоторые вкладчики делали «взносы» не только за себя, но и еще за сотни лиц – по оформленным доверенностям.

После проверки ЦБ РФ и АСВ оказалось, что реальных вкладчиков – не более 75. Но «дерзкие» банки требовали у АСВ средства для компенсации ущерба вкладчикам, которых не было, на сумму порядка 13 млрд рублей.

Были судебные иски и попытки давить на временную администрацию банка, которую назначает ЦБ РФ. Такой способ мошенничества (попытка получения денег на компенсации несуществующим вкладчикам) стал «изобретением» банков Ильяса Умаханова. После отказа АСВ выдать компенсацию из банка неизвестным образом исчезло более 3 млрд. рублей.

На данный момент Ильяс Умаханов занимает высокий пост в Совете Федерации (назначен вице-спикером Валентины Матвиенко в Совете Федерации в 2010 году) и не покинул этот пост даже после скандалов. Сейчас претензии Ильяса Умаханова не так значительны – махинации ныне заведующего хаджем измеряются не миллиардами, а миллионами рублей.

«Голос» не помог «Югре»

Еще в 2016 году банк «Югра» (ПАО) был признан входящим в топ-30 российских банков по надежности по версии ЦБ РФ, который год спустя отозвал у «Югры» лицензию. Шла широкая рекламная кампания в медиа и на шоу «Голос» на Первом канале: никто не мог и подумать, что у такого банка могут возникнуть проблемы.

В сообщениях АСВ, опубликованных в СМИ, сказано, что «бизнес-модель ПАО «Банк «Югра» основывалась на финансировании бизнес-проектов, связанных с бенефициарами кредитной организации, за счет привлеченных денежных средств физических лиц посредством выдачи кредитов компаниям, масштабы деятельности которых не соответствовали объему полученных кредитов. Кредитная организация фактически не осуществляла в сколько-нибудь значимых объемах кредитование физических лиц, а также юридических лиц, не связанных с собственниками банка. При этом надзорным органом в деятельности кредитной организации неоднократно выявлялись операции, обладающие признаками вывода активов и качественных залогов, сомнительные транзитные операции, факты представления существенно недостоверных отчетных данных, схемного исполнения требований предписаний Банка России и нарушения введенных ограничений.

В 2017 году Банк России шесть раз информировал Генеральную прокуратуру Российской Федерации о фактах вывода кредитной организацией активов и дважды – Росфинмониторинг об осуществлении банком сомнительных транзитных операций».

Глава ЦБ высказала свое мнение о том, что банк фактически был «карманным» банком для финансирования проектов собственников. «Дыра» между активами и обязательствами банка на данный момент составляет порядка 86 млрд рублей. Можно ли считать ли «карманность» банка признаком мошенничества и имел ли место вывод средств из банка – в этих вопросах пока что нет однозначной позиции.

Банк «Пушкино» выводил в тень корпоративные кредиты

Деятельность банка «Пушкино» можно было бы смело сравнить с МММ. За последние два года существования учреждения в 2012–2013 годах объем кредитования банком физических лиц вырос на 833%, кредитование корпоративных клиентов – почти на 1500%. В большинстве своем схема выдачи большого количества корпоративных кредитов также косвенно свидетельствует о выводе средств. Подозрительной была и постоянная смена руководства банка – несколько раз в год.

За некоторое время до отзыва лицензии банк был продан новым акционерам, одним из которых стал Александр Добровинский (19,10%), связанный с компанией Полонского Potok. Совладельцами банка «Пушкино» на момент краха, кроме скандального адвоката Добровинского, были приобретшие вместе с ним доли дерматовенеролог Александр Князев, Татьяна Галичкина и Борис Гудко (считается, что их контролировал тот же Добровинский). Общая сумма долга перед вкладчиками банка составляет более 20 млрд рублей. И АСВ до сих пор не может взыскать эту сумму из активов банка

. «Открытие» и «Траст»

Такие же громкие, как и у «Югры», рекламные кампании с Брюсом Уиллисом не спасли банк «Траст», который не оправдал доверие населения. «Траст» был образован из двух банковских структур, бывшего «Доверительного и инвестиционного банка» и «Менатеп Санкт-Петербург», которые входили в промышленную группу ЮКОС. «Лопнул» «Траст» из-за чрезмерной увлеченности потребительским кредитованием и попытками скрыть реальное положение дел в банке. Активы банка, по мнению АСВ, составляли на 60 млрд менее, чем те, то фигурировали в отчетности.

Задолженности банка исчислялись в иностранной валюте, что ухудшило положение при скачках курса. Кроме того, в период кризиса резко увеличились неплатежи по кредитам, что усугубило положение банка, а информация о его проблемах просочилась на рынок. В итоге – очереди вкладчиков с 6 утра во все отделения банка, и руководство банка, которое не смогло справиться с оттоком денежных средств в таком объеме. В 2014 году принимается решение о санации банка – попытка его спасти. При этом спасением банка занимается банк «Открытие», который в 2017 году сам попадает под санацию… И если «Траст» выкупил частный банк, то санацией «Открытия» занимается ВТБ.

«Банк Москвы»

«Банк Москвы» прекратил свое существование и перешел в группу ВТБ после того, как сменился столичный мэр. Главное управление экономической безопасности и противодействия коррупции МВД России заявило о выявлении двух новых схем незаконного обогащения бывшего руководства столичного банка. Следственный департамент МВД возбудил новое уголовное дело против Андрея Бородина и его первого заместителя Дмитрия Акулинина за незаконное выделение компании средств в более чем 12 млрд рублей. Схема «карманный банк» сработала и в этом случае.

Впрочем, на этом проблемы банка не закончились. «Дыра» в 366 млрд рублей в капитале «Банка Москвы» была обнаружена в 2011 году. В том же году его купил банк ВТБ. Процедура санации могла бы стать рекордно дорогой за всю историю отечественного банковского рынка – на нее потрачено около 300 миллиардов рублей. Однако последние данные по объемам средств, которые будут направлены на санацию банка «Открытие» – от 400 млрд рублей до 1 трлн рублей, – не позволяют «Банку Москвы» получить эту печальную пальму первенства.

Смотреть все новости автора

Читайте по теме:

Беспрецедентные бонусы банкиров Дела у "Промсвязьбанка" хуже, чем это кажется Число компаний с долгами по зарплате достигло рекорда за 2017 год Финансовый "скетч" Тинькова Минобороны пошло "вразнос"? Бернштам вырастил из "Секвойи" банкрота? «Укрзалізниця», Медведчук и дизель от Путина Кто получил лицензию на самое перспективное месторождение лития в Украине Самый молодой миллиардер России снизил долю в «Сибуре» "Взятия" ХотинымиРаспечатать