Как сообщало агентство «Руспрес», Международное рейтинговое агентство Standard & Poor’s (S&P) присвоило «Роснефти» спекулятивный рейтинг ВВ+, часто называемый «мусорным». Компания, долг которой превысил 4 трлн рублей, "остается зависимой от рефинансирования со стороны локальных банков", на которых возглавляемая Игорем Сечиным компания вынуждена полагаться, будучи отрезанной от международных рынков капитала, объясняло агентство. Это подтверждают и данные самой компании.

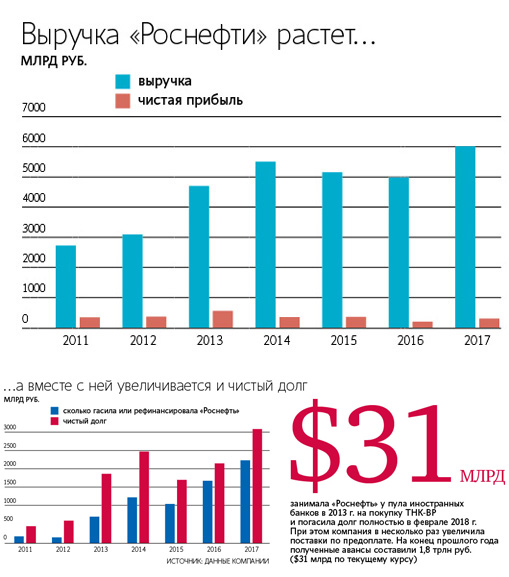

19 марта «Роснефть» опубликовала отчет по МСФО за 2017 год. Выручка госкомпании увеличилась на 20% и впервые превысила 6 трлн рублей, EBITDA тоже обновила рекорд – 1,4 трлн рублей (+9,8%). К росту показателей привела интеграция новых активов (компания завершила покупку доли в индийском заводе Essar Oil, а также газовом египетском проекте Zohr), кроме того, позитивно повлияла ценовая динамика на нефтяном рынке, говорится в сообщении компании. Средняя цена нефти Brent в 2017 году выросла на 24% до $54,12 за баррель.

Но рекордной стала также долговая нагрузка госкомпании – она выросла до 2,2 EBITDA, а чистый долг достиг 4 трлн рублей (без учета предоплаты по контрактам о поставке нефти в Китай). Большую часть этой суммы – 2,2 трлн рублей – «Роснефть» должна вернуть кредиторам в течение этого года, следует из отчетности компании. И это тоже очередной рекорд.

Более половины этого долга (1,4 трлн рублей) относится к сделкам репо, отмечало 8 февраля 2018 году рейтинговое агентство Moody’s. Эта задолженность, по сути, представляет собой фондирование от ЦБ РФ и регулярно рефинансируется, говорится в отчете. Таким образом, погасить или рефинансировать в 2018 году «Роснефти» нужно всего лишь 800 млрд рублей. Это почти в 4 раза больше свободного денежного потока, полученного компанией в прошлом году, – 245 млрд рублей, следует из презентации госкомпании.

«Роснефть» активно занимает на публичном рынке. В 2017 году компания выпустила облигации на 1,1 трлн рублей. В конце прошлого года она одобрила программу выпуска бондов на 1,3 трлн рублей. Возможности «Роснефти» по привлечению заемных средств за рубежом ограничены из-за санкций. Основные кредиторы компании – российские банки. Как предполагают «Ведомости», часть средств компания может привлечь за счет выпуска новых облигаций, хотя, конечно, далеко не на всю необходимую сумму.

В конце февраля 2018 года «Роснефть» полностью вернула кредиторам последние $200 млн из долга на $31 млрд, которые брала на покупку ТНК-ВР, говорится в отчете компании. «Роснефть» купила ТНК-ВР за $61 млрд в марте 2013 года: консорциум ААР получил за 50% TNK-BP Limited $27,73 млрд, BP – $16,65 млрд и 12,84% «Роснефти». Для сделки госкомпания заняла в зарубежных банках $31 млрд (двухлетние бридж-кредиты на $24,6 млрд, остальное – на пять лет). Но к снижению долговой нагрузки погашение кредита на покупку ТНК-ВР не привело.

"Роснефть" финансирует свое дальнейшее расширение тоже в долг: $5,5 млрд было потрачено на покупку "Башнефти", $3,9 млрд - на долю в индийской Essar Oil, более $5 млрд было вложено в Венесуэлу, еще $2,1 млрд - ушло на авансовые платежи по контрактам с Курдистаном. Финансовую дыру не удалось заткнуть даже миллиардами Владимира Евтушенкова, отсуженными на процессе по делу «Башнефти». Недавно Игорь Сечин обратился к Владимиру Путину с предложением о предоставлении налоговых льгот на 145 млн рублей в год. Кроме того, компания получила льготу по НДПИ на Самотлорское месторождение – 35 млрд рублей в год на ближайшие 10 лет.

Проблемы компании никак не сказались на карьере руководителя «Роснефти». Как сообщало агентсво «Руспрес», Игорь Сечин остается одним из самых высокооплачиваемых госменеджеров в России, кроме того для него сейчас строится новая резиденция на берегу Енисея.