Российским металлургам некуда инвестировать

Российским металлургам некуда инвестировать

Большинство компаний черной металлургии чувствуют себя отлично, потому что успели завершить дорогостоящие проекты до обвала цен, говорит директор Центра экономического прогнозирования Газпромбанка Айрат Халиков: «Небольшие сталелитейные заводы обанкротились еще в 2013–2015 гг., выжили только гиганты». До конца 2015 г. цены на сталь снижались, падение в сравнении с началом 2012 г. достигло 56% (с $577,5 до $252,5 за тонну горячекатаного проката, FOB, Черное море), по данным Bloomberg.

С тех пор сталь снова подорожала до $557,5 за тонну (-3,5% в сравнении с 2012 г.). Но угроза падения цен из-за профицита сталеплавильных мощностей в Китае сохраняется, указывает Халиков. Несколько лет назад почти все российские металлурги взяли курс на снижение долговой нагрузки и капитальных затрат, так как увеличение производства не имело смысла – глобальная загрузка мощностей упала ниже 70%, говорит аналитик «Атона» Андрей Лобазов. «Более понятная и предсказуемая дивидендная политика стала одним из самых простых способов повысить инвестиционную привлекательность компаний», – подчеркивает он. Все – акционерам Крупнейшие металлургические компании за последние два года изменили подход к выплате дивидендов, отказавшись от привязки размера платежа к чистой прибыли или поставив его в зависимость от долговой нагрузки.

Это слишком неустойчивый показатель, на который могут влиять различные неденежные статьи, объясняет финансист одной из компаний. А задача была сделать политику более предсказуемой. Так, «Северсталь» по дивидендной политике платит не менее половины скорректированной чистой прибыли, если долговая нагрузка меньше 1 EBITDA (долговая нагрузка компании – 0,4 EBITDA). Но цель компании – направлять на дивиденды весь свободный денежный поток, пишут аналитики «Атона» в своем обзоре.

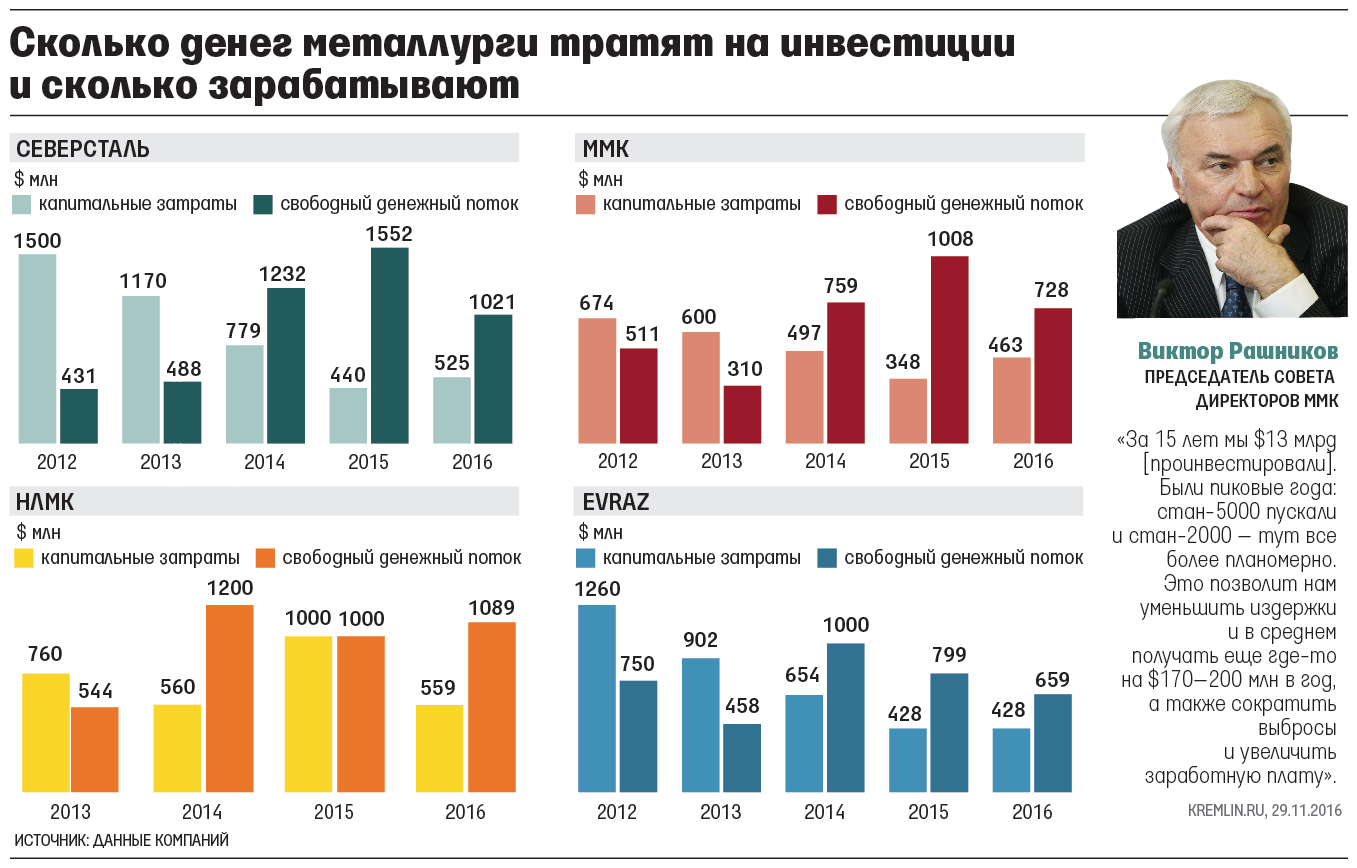

«Ориентиром для инвесторов компании являются дивиденды на уровне 100% свободного денежного потока», – подтверждает представитель компании. Так, за 2016 г. компания вернула акционерам $1,089 млрд в виде дивидендов, при этом ее денежный поток после капитальных затрат был $1,021 млрд. За 2015 г. на дивиденды пришлась почти половина свободного денежного потока. ММК изменил дивидендную политику в апреле – компания будет направлять на выплаты половину денег, остающихся после капрасходов и затрат на поддержание, если ее долговая нагрузка ниже 1 EBITDA. Если выше, на дивиденды уйдет не менее 30% свободного денежного потока. Но зато компания будет стремиться перейти на ежеквартальные выплаты. Изменить дивидендную политику планирует и Evraz, который до сих пор платил, если долговая нагрузка ниже 3 EBITDA и есть чистая прибыль, раскрыла компания на недавнем дне инвестора. Размер выплат тоже будет зависеть от отношения чистого долга к EBITDA и свободного денежного потока. Регулярные выплаты дивидендов предполагаются при долговой нагрузке не выше 2 EBITDA (этот уровень достигнут по итогам первого полугодия).

В 2017 г. компания рассчитывает направить на дивиденды до $429,6 млн. Дивидендная политика НЛМК не менялась с 2015 г. – выплаты квартальные, составляют 30–50% от чистой прибыли или денежного потока в зависимости от долговой нагрузки (0,4 EBITDA по итогам первого полугодия). «По факту текущие выплаты превышают минимальный уровень», – подчеркнул представитель НЛМК. Так, в первые два квартала дивидендные платежи превышали свободный денежный поток. Не до крупных проектов Крупные проекты в отрасли (заводы строительного проката «НЛМК-Калуга», «Северсталь-Балаково») были запущены в 2013 г., а год назад на Стойленском ГОКе НЛМК заработала фабрика окомкования.

«Сейчас пройдены почти все основные инвестиционные циклы у металлургов, снижать административные расходы уже больше невозможно, активизировать M&A-политику российские металлурги не хотят, памятуя кризисы 2008 и 2014 гг. Единственное, что остается, – платить дивиденды», – говорит директор по инвестициям TKC Partners Андрей Третельников. Впрочем, «Северсталь», например, рассчитывает в 2018 г. направить на дивиденды больше, чем в 2017 г. (за полгода выплачено $680 млн), пишут аналитики «Атона».

«Северсталь» не нацелена на увеличение мощностей в текущей рыночной ситуации, а на объявленные проекты компании хватает средств из текущего денежного потока, поясняет представитель: «Обеспечение возврата средств для акционеров – наш приоритет.

Кроме того, у компании около $1 млрд свободных денежных средств на балансе и она может себе позволить большие дивидендные выплаты». Инвестиции ММК до 2025 г. в модернизацию существующих мощностей и строительство новых составят $400–600 млн ежегодно. «ММК делает упор на первый передел – новая аглофабрика, новая коксовая батарея, новая домна – и на модернизацию существующих мощностей», – говорит представитель компании.

«Ключевыми направлениями развития НЛМК будут инвестиции в развитие, консервативная финансовая политика и высокий уровень доходности для акционеров», – отметил представитель НЛМК. Цены волатильны, макропрогноз неясен, страновые риски обострились – конечно, металлурги предпочитают платить дивиденды, а не вкладываться в новые проекты, говорит директор по металлургии и горной добыче Prosperity Capital Management Николай Сосновский. «Поэтому металлурги пока откладывают проекты до лучших времен и платят большие дивиденды», – добавляет он.

Зато это позитивно скажется на капитализации компаний и позволит владельцам в среднесрочной перспективе снижать доли владения, чтобы инвестировать в более быстро растущие бизнесы, допускает Третельников.

Смотреть все новости автора

Читайте по теме:

"Мечелу" долили долгов Банк «Югра» перед крахом получил 17 млрд рублей убытка Дела у "Промсвязьбанка" хуже, чем это кажется Банк "Пивденный" списал безнадежные кредиты на 206 миллионов Крыму официально прощают долги Для кого в Украине кризис закончился. Министры начисляют себе гигантские премии Бизнес под “шумков”? Сколько сумели заработать на «Роснефти» консорциум Glencore и катарского фонда QIA Шишханов, выкачавший из Бинбанка все что можно, готов продать его за рубль "Россельхозбанку" нужно еще 20 млрдРаспечатать